西方经济学里有个经典的“理性人假设”概念——假定从事经济活动的人始终是理性的,总是以利己为动机,力图以最小的经济代价去追逐和获取自身最大的经济利益。

但20世纪50年代以后,人们逐渐意识到这种“完全理性”过于理想,不可能在实际经济活动中实现。赫伯特·西蒙提出,要给“理性”加限定词搭配使用。这位诺贝尔奖获得者认为,人类在面对决策情境时,并非仅关注理性选择,而是会更多受到自身认知能力局限性和现实环境条件的双重限制。

正是因为受到所处环境的高度复杂性和自身有限的信息加工能力的限制,导致我们实际决策过程时不可能遵循“最大化(maximization)”或是“最优解(optimization)”的原则,而是“满意(satisficing)”即可。

那么,在投资当中,什么是“满意即可”的选择?

客观来说,在我们进行投资时,买在最低点、卖在最高点是一种理想的操作,挑选到“市场最佳”的基金产品也是小概率事件。我们都知道,风险,收益,流动性是投资任何品种都需要进行衡量的三个关键要素。但是这三者无法同时存在,做投资时,我们往往需要在三者之间进行取舍。更多的时候,普通投资者更好的选择是那些能够提供合理回报和可接受风险水平的投资产品,而不是不断寻找可能带来最高收益的投资。

2024年已然过半,A股在短短半年打响了两次“3000点保卫战”,面对“一波三折”的市场,找到一种既能带来良好收益,又能控制风险的投资工具,无疑是一项挑战。然而,根据有限理性理论,我们认识到完美的决策往往难以实现,但我们可以追求“满意化”的解决方案——二级债基正是这样一种投资选择。因为它能提供:

进可攻退可守的体验

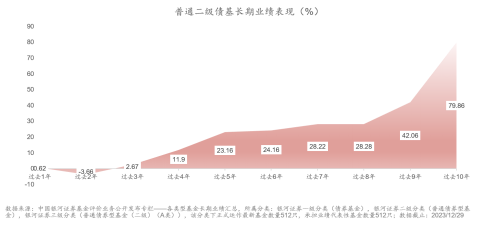

根据银河证券基金评价中心数据显示,普通二级债基在过去10年中表现亮眼。

风险与收益的平衡

从过去10年中每个自然年度区间来看,混合债券型二级基金指数相对沪深300的收益波动更小,在2016年、2018年、2021年、2022年及2023年沪深300指数为负收益的年份中,混合债券型二级基金指数表现相对亮眼。

以汇添富添添乐双盈债券A为例,成立以来累计回报达9.88%,同期业绩基准为5.09%。横向比较来看,在银河证券基金评价中心、海通证券基金评价中心出具的业绩排行榜中,汇添富添添乐双盈债券A过去一年业绩的同类排名均为第一,分别为1/441、1/906,可谓“双料冠军”。( 数据来源:业绩经托管行复核,2023年2月1日—2024年5月31日,基准来自汇添富,过往业绩不预示未来表现。排名数据来源:银河证券基金评价中心“中国公募基金长期业绩榜单”,2023年6月1日—2024年5月31日,同类指“普通债券型基金(二级)A类”,海通证券基金评价中心“基金业绩排行榜”,2023年6月1日—2024年5月31日,同类指“偏债债券型”。)

作为一只二级债基产品,其背后的掌舵者——基金经理蔡志文是一位“股债一肩挑”的深度价值投资者,股票投研出身的他,在选股方面独具优势,对于成长股和价值股都形成了一套自有的投资框架:

成长股上,蔡志文倾向于使用PEG-ROIC体系。ROIC用于衡量公司实际盈利,指标越高意味着公司的现金流越好,盈利能力越强,越不需要额外融资和资本开支。PEG则是衡量业绩增速与估值匹配程度。

蔡志文会初步筛选ROIC大于15%、PEG小于0.75(港股PEG小于0.5)的标的,随后通过专家访谈、公司调研等方式,对标的进行深度分析,进一步选出估值低、潜力大的公司。

在价值股上,蔡志文的框架可用“两高一低”来概括:高现金流、高分红、低估值。蔡志文认为“高分红”可以反映很多基本面信息,例如连续多年都保持较高股息率,说明该公司经营、利润非常稳定,且现金流状况非常好。

因此,光用股息率就能筛选出很多质地不错的公司,再加上低估值、高现金流,往往就是很多在传统产业里经过多次出清后依然屹立的龙头企业。

对于汇添富添添乐双盈这样的二级债基产品,他希望做到,客户在任何时点买入,半年内都尽可能不亏钱。在这个权益仓位中枢15%的产品中,在债券部分,他基本只配置国企和央企的债券,不涉足城投债、不做信用下沉,力争每半年能提供1%—1.5%的收益率,努力把对应权益仓位的最大回撤控制在10%以内。随后,在选股上,配置市值较大、估值较低、回撤幅度小于10%的标的,尽量实现平滑组合波动、增厚收益的目标。

结语

投资是一场情绪和理性的博弈,虽然多数时候我们难以做到绝对理性,但至少在当下,我们可以通过选择像二级债基这样既契合市场,又适配长期增值目标的产品,在“控制风险”和“增厚收益”之间实现平衡,在市场风浪中力争取得满意的投资结果。(金讯)

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。

汇添富添添乐双盈债券A属于较低风险等级(R2)产品,适合经客户风险承受等级测评后结果为稳健型(C2)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

蔡志文目前管理的产品信息如下:汇添富外延增长主题股票A(000925),成立于2014年12月8日,历任基金经理分别为韩贤旺(2014年12月8日—2019年1月18日)、 李威(2015年1月29日—2019年1月18日)、 王栩(2019年1月18日—2022年11月4日)、蔡志文(2019年12月4日至今),成立以来各年业绩和基准分别为(%)44.78/6.61、-26.94/-9.08、16.57/16.36、-34.59/-19.78、34.92/28.68、59.78/21.73、6.76/-3.52、-22.71/-17.37、-2.26/-8.71。汇添富品牌力一年持有混合A(012993)成立于2022年3月1日,由蔡志文和郑慧莲共同管理,成立以来各年业绩和基准分别为(%):-6.12/-6.33、-4.19/-6.52。汇添富战略精选中小盘市值3年持有混合发起A成立于2023年3月22日,成立以来各年业绩及基准分别为(%):-0.86/-9.5。汇添富添添乐双盈债券A成立于2023年2月1日,成立至2023年12月31日业绩及基准分别为(%):1.01/2.03。以上数据来自基金各年年报及2023年年报,截至2023年12月31日。