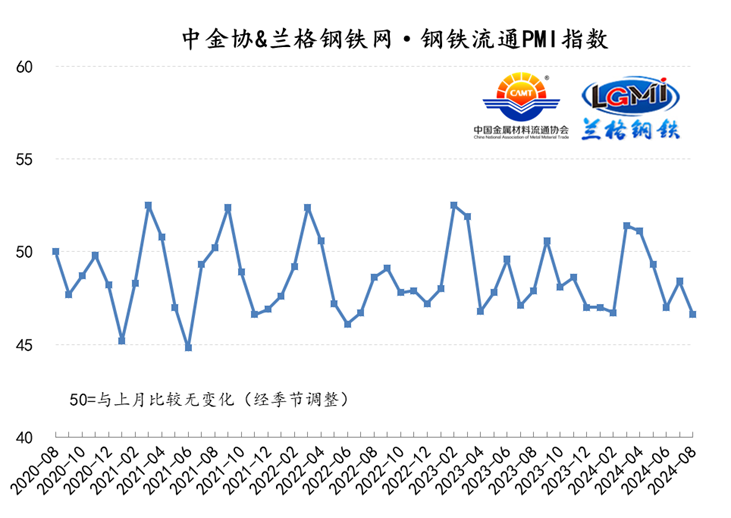

中国金属材料流通协会、兰格钢铁网联合发布的2024年8月份中金协&兰格钢铁网·钢铁流通PMI指数为46.6%,较上月下降1.8个百分点,在收缩区间内再次下降。从分类指数看,构成中金协&兰格钢铁网·钢铁流通PMI的10个分类指数1升9降,其中仅库存水平1项指数上升,而销售量、销售价格、总订单量、采购成本、到货速度、融资环境、企业雇员走势判断和采购意愿等9项指数均下降。

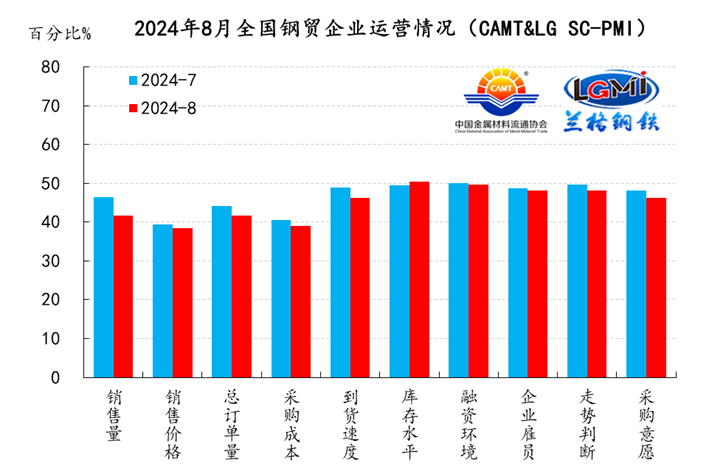

8月份钢铁流通企业销售量指数为41.6%,较上月下降4.8个百分点,在收缩区间内再次下降。从规模来看,年销量大于100万吨、50-100万、10-50万吨和10万吨以下的样本钢铁流通企业销售量指数均有所下降。从区域来看,6个区域均下降;其中华东和西北地区销售量指数下降幅度相对较大,分别较上月下降8.0和7.1个百分点;而华北、东北、中南和西南地区销售量指数下降幅度相对较小,分别较上月下降3.3、2.9、0.7和0.1个百分点。

8月份钢铁流通企业订单指数为41.7%,较上月下降2.6个百分点,在收缩区间内再次下降。从规模来看,年销量大于100万吨的样本钢铁流通企业订单指数回升,年销量在50-100万吨、10-50万吨和10万吨以下的样本钢铁流通企业订单指数下降。从区域来看,1个区域上升,1个区域持平,4个区域下降;其中中南地区企业订单指数上升,较上月上升0.3个百分点;西南地区企业订单指数与上月持平;而西北、东北、华北和华东地区企业订单指数下降,分别较上月下降6.9、3.5、3.2和2.9个百分点。

8月份钢铁流通企业采购成本指数为39.0%,较上月下降1.6个百分点,在收缩区间内继续下降。从规模来看,年销量大于100万吨和在50-100万吨的样本钢铁流通企业采购成本指数下降幅度相对较大,年销量在10-50万吨和10万吨以下的样本钢铁流通企业采购成本指数下降幅度相对较小。从区域来看,6个区域均下降;其中华东和中南地区采购成本指数下降幅度相对较大,而西北、东北、华北和西南地区采购成本指数下降幅度相对较小。

8月份钢铁流通企业到货速度指数为46.2%,较上月下降2.8个百分点,在收缩区间内继续下降。从规模来看,年销量大于100万吨的样本钢铁流通企业到货速度指数下降幅度相对较大,年销量在50-100万吨、10-50万吨和10万吨以下的样本钢铁流通企业到货速度指数下降幅度相对较小。从区域来看,2个区域上升,4个区域下降;其中东北和西北地区到货速度指数上升,分别较上月上升2.9和0.9个百分点;华东、中南、华北和西南地区到货速度指数下降,分别较上月下降17.6、16.8、9.9和0.7个百分点。

8月份钢铁流通企业库存指数为50.4%,较上月上升1.0个百分点,再次回升至扩张区间。从规模来看,年销量大于100万吨、50-100万吨、和10-50万吨的样本钢铁流通企业库存指数上升,而年销量在10万吨以下的样本钢铁流通企业库存指数下降。从区域来看,4个区域上升,2个区域下降;其中西南、东北、中南和西北地区库存指数上升,分别较上月上升6.4、3.2、3.1和1.4个百分点;而华北和华东地区库存指数下降,分别较上月下降0.8和0.6个百分点。

8月份钢铁流通企业融资指数为49.8%,较上月下降0.4个百分点,再次回落到了收缩区间。从规模来看,年销量大于100万吨和在10-50万吨的样本钢铁流通企业融资指数上升,年销量在50-100万吨和10万吨以下的样本钢铁流通企业融资指数下降。从区域来看,1个区域上升,4个区域下降,1个区域持平;其中中南地区融资指数上升,东北、华北、华东和西南地区融资指数下降,西北地区融资指数持平。

8月份钢铁流通企业雇员指数为48.2%,较上月下降0.6个百分点,在收缩区间内持续下降。从规模来看,年销量大于100万吨、在50-100万吨的和10万吨以下的样本钢铁流通企业雇员指数下降,而年销量在10-50万吨的样本钢铁流通企业雇员指数上升。从区域来看,1个区域上升,5个区域下降;其中西南地区企业雇员指数上升,而东北、华东、华北、西北和中南地区企业雇员指数下降。

8月份钢铁流通企业走势判断指数为48.1%,较上月下降1.7个百分点,在收缩区间内继续下降。从规模来看,年销量大于100万吨、在50-100万吨、在10-50万吨和10万吨以下的样本钢铁流通企业走势判断指数均下降。从区域来看,2个区域上升,4个区域下降;其中华北和东北地区企业走势判断指数上升,而西南、华东、西北和中南地区企业走势判断指数下降。

8月份钢铁流通企业采购意愿指数为46.3%,较上月下降1.9个百分点,在收缩区间内再次下降。从规模来看,年销量大于100万吨、在50-100万吨、在10-50万吨和10万吨以下的样本钢铁流通企业采购意愿指数均下降。从区域来看,2个区域上升,4个区域下降;其中西北和华北地区采购意愿指数上升,分别较上月上升0.6和0.2个百分点;而西南、华东、中南和东北地区采购意愿指数下降,分别较上月下降3.4、2.8、1.5和0.3个百分点。

由于受到传统旺季预期增强、钢厂供给逐渐收缩、市场成交维持低位、成本支撑持续转弱多重因素的影响,8月份国内钢材市场呈现了先跌后涨的行情。

供给端:从目前高炉开工率变化来看,钢铁企业生产释放力度呈现逐渐下降的态势。据兰格钢铁网调研数据显示,8月份前三周全国百家中小钢企高炉开工率的均值为74.2%,较7月份下降0.9个百分点;全国201家生产企业铁水日均产量为215.6万吨,较7月全月均值减少5.3万吨。从重点大中型钢铁企业旬产数据来看,大中型钢铁生产企业的产能释放持续承压。据中国钢铁工业协会统计数据显示,2024年8月上中旬,重点钢企生铁日均产量183.3万吨,环比下降4.8%,同比下降7.8%;重点钢企粗钢日均产量199.8万吨,环比下降7.1%,同比下降8.5%;重点钢企钢材日均产量185.9万吨,环比下降7.4%,同比下降11.5%。因此预计8月份国内钢铁产量将继续下降。据兰格钢铁研究中心估算,8月份全国粗钢日产或将继续下降到260万吨左右的水平,其中重点大中型钢铁企业粗钢日产或将维持在200万吨左右的水平。

需求端:今年以来,面对复杂严峻的国内外环境,以及国内暴雨洪涝、极端高温等短期因素带来的扰动,在宏观政策加力实施作用下,在各方面共同努力下,生产需求继续恢复,就业物价总体稳定,新动能培育壮大,经济运行延续了总体平稳、稳中有进的发展态势。同时也要看到,外部环境不稳定不确定因素增多,国内有效需求不足,经济运行出现分化,一些发展中、转型中的问题还在显现,经济回升向好的基础还需要进一步巩固,要以改革为动力促进稳增长、调结构、防风险,巩固和增强经济回升向好态势。

2024年8月份,中金协&兰格钢铁网·钢铁流通PMI指数在收缩区间内再次下降,表明国内钢材市场传统需求淡季的影响依然存在。就钢市行情而言,整体市场仍受到多重因素的影响,预计在“金九银十”旺季预期增强、政策预期加快落地、钢厂供给逐渐下降、淡季逐步向旺季转换、成本负反馈仍存的影响下,2024年9月份国内钢材市场或将呈现震荡反弹的行情。(兰格钢铁研究中心,葛昕,15810671409(微信同号)转载请注明出处)