公募中国研究组 | Mina

编辑、统筹 | Jamie

制作 | Jessica

作为最早进入公募基金业的一批从业者,拥有超20年证券从业经历的傅友兴实在担得起一句“大前辈”的称呼。

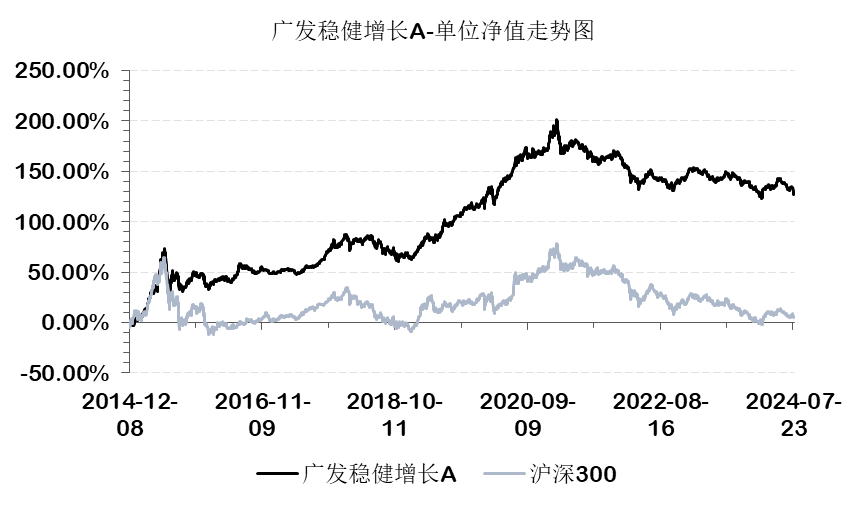

他管理时间最长的产品是广发稳健增长,自2014年12月8日任职起,至2024年 7月24日的将近十年时间里,经历了多轮牛熊周期和市场风格的切换,年化回报为9.05%。

傅友兴最有名的代表语录也精准地反映了其投资风格:“做投资首先要保证不发生大的亏损。”

代表作十年年化9%

傅友兴在2002 年至2006年间,在天同基金先后担任研究员、基金经理助理及投资决策委员会秘书等职位。2006年,加入了广发基金,并在接下来的七年中逐步晋升,从研究员、基金经理助理到研究发展部副总经理,最终担任总经理,主要负责宏观策略研究工作。目前,傅友兴担任广发基金高级董事总经理及价值投资部总经理。

2014年12月,他开始管理代表作广发稳健增长,在近十年时间里取得9.05%的年化回报。这一成绩在偏股基金中并不算特别亮眼,但广发稳健增长作为一只股票仓位上限为65%的平衡混合基金,过去三年平均股票仓位约40%,就跑出了接近10%的年化收益率,而多数偏股基金的股票仓位上限基本都在90%以上。

如下图所示,广发稳增增长在过去十余年里业绩表现基本都超越沪深300指数收益,且在熊市阶段,业绩显著超过指数。

分阶段看,广发稳健增长2020年至2023年的收益率分别为27.62%、-2.71%、-9.44%、-3.61%,无论是超额收益还是回撤控制方面都领先同类基金产品,在漫漫十余年中实属不易,足以见得傅友兴是少有的集低波动、低回撤、中高增长三个特征为一体的基金经理。

除了广发稳健增长,傅友兴目前还管理了2只基金产品,广发稳健回报、广发睿阳三年定开,分别在2019年1月、2020年8月接手,目前任职回报分别为83.26%、-23.80%。

傅友兴3只在管基金规模合计184.66亿元,在广发权益型基金经理中排名第3,全市场排名第34。

(截至2024.7.24)

历史上,他还管理过广发聚丰等7只基金,均取得正回报。成绩最好的要属广发优企精选A和广发聚丰A,前者约四年时间取得123.41%回报,后者3年时间取得53.41%回报。

行业配置均衡

傅友兴管理的广发稳健增长在行业配置一直保持均衡态势,重仓持久度最高的行业是消费行业,其次为医药行业。

在每个年份的行业配置上,傅友兴各有侧重。

2015年,广发稳健增长主要持仓行业包括医药、汽车、有色金属、纺织服装、化工和计算机;2016年主要持仓行业为医药、有色金属;2017年主要持仓医药、食品饮料、房地产、非银;2018年持仓以经济周期敏感度低的消费医药等行业为主;2019年全年的股票持仓以质地优良、现金流好、财务稳健的医疗、消费、优势制造业公司为主。

可见傅友兴并不局限于某一单一行业,会根据市场不断做相应调整。

选股方面,傅友兴曾公开表示,其比较认同巴菲特要买价值不断增长公司的理念,这种增长不是看一两年,而是看三五年,是能够长期保持价值持续增长的好公司。

他有三大标准。

第一个标准是公司财务指标,通过资产负债率、财务稳健程度、ROIC(投入资本回报率)等筛选,结合其竞争优势、行业地位以及发展空间的分析,筛选出好公司,把不符合基本要求的公司剔除出去。

第二个标准是选股时比较看重公司治理情况。倾向于选择公司治理比较好,聚焦于某一行业持续精耕细作的公司。

第三个标准是以低估的价格买入。“买入价格是决定收益的最主要因素之一,在价格低于企业内在价值时进场,可以对我们的投资提供比较好的安全保护。”

我们以更长的维度梳理发现傅友兴一直在坚持上述三大选股标准。

自2015年中至2023年末,傅友兴的广发稳健增长共计买过756只股票,其中买过最多期(以两季度为一期)的股票包括山东黄金(16期)、我武生物(13期)、紫金矿业(13期)、海康威视(11期)、华测检测(10期)、洽洽食品(9期)、中国平安(9期)、中金黄金(9期)。

此外,持有超过8期的股票有欧派家居、贵州茅台、迈瑞医疗、重庆啤酒、航民股份、通化东宝,持有过6期的股票有岱美股份、羚锐制药、科锐国际、美的集团、中兴通讯、益丰药房、三一重工、金风科技;持有过5期的有东鹏饮料、爱柯迪、继峰股份、海大集团、瀚蓝环境、东诚药业、山东药玻、长春高新。

耐心等待,逆向投资

傅友兴曾在接受访谈时公开表示,价值投资的本质是逆向投资。

在广发稳健增长2023年三季报中,傅友兴引用塞斯·卡拉曼的一段话,再度谈起自己对于逆向投资的思考:“尽管人们总是倾向于在市场中择时等待触底的那一刻(仿佛触底时会有明显标志一样),但多年来的事实证明,这种策略存在严重的缺陷。因为从历史上看,当市场处于底部或回升过程中时,交易量往往很少;而当市场开始走稳、经济开始复苏时,来自买家的竞争会变得更为激烈。此外,价格从底部反弹的速度可能是极其迅速的。”

从历史持仓来看,逆向挖掘低估个股的良好表现,奠定了傅友兴的长期业绩。

以山东黄金为例,2015年底,傅友兴发现,在全球通缩严重的背景之下,日本、欧洲等国家的10年期国债收益率降至前所未有的低位,黄金价格已经跌到1100美元/盎司,这个价格对国内包括全球主流黄金股而言都是盈亏平衡点,下跌空间很小。

根据其对黄金历史走势的研究,在1929年至1932年美国大萧条时期,黄金价格在特定阶段有较好的机会。通过调研国内四、五家金矿企业,傅友兴发现1100美元/盎司正是金矿企业的重置成本,假设黄金价格上涨到1300至1400 美元/盎司,黄金股的盈利弹性很大。

通过对黄金企业的产量、不同价格的盈利预期进行评估后,他判断黄金价格可能会进入上涨通道。

于是,从2015年年底开始,广发稳健增长重仓股中较大比例出现了黄金股的身影。根据基金报告,2015年末山东黄金在其持仓中位列第17位,区间涨跌幅-14.98%。

而到了2016年中,傅友兴的黄金股持仓包括了山东黄金、中金黄金、湖南黄金、西部黄金等,其中中金黄金、山东黄金也成为广发稳健增长前十大重仓股中的第一位和第三位,相对上期分别增加569.62%和200.66%。

2016年上半年山东黄金涨幅达85.80%,也印证了傅友兴的判断。

再例如,2015年初他发现定制家居企业索菲亚的价值并买入,2016年一季度起他连续6个季度重仓该股。Wind数据显示,2015年至2017年6月底,索菲亚股价累计涨幅近300%。

从傅友兴的最新持仓来看,逆向思维也同样在其投资组合上有所反映。比如对于这两年大热的人工智能板块,傅友兴并没有去追高;相反,他选择在还没有被市场回归关注的家电、服装、食品饮料等领域进一步布局。