来源:金融投资报

在近期完成探底回升后,大盘继续震荡反弹。10月22日,上证指数小幅低开后持续窄幅震荡,收盘时小幅上涨;深证成指同样低开高走,指数也突破9月30日的高点。截至收盘,上证指数收报3285.87点,上涨0.54%;深证成指收报10559.51点,上涨0.85%;创业板指收报2216.99点,上涨0.3%。两市成交量出现不同程度萎缩,合计跌破2万亿元大关。

盘面上,公共交通、传媒娱乐、家用电器、农林牧渔等板块涨幅居前。前期表现强势的软件服务、IT设备、多元金融、半导体等则处在板块跌幅榜前列。个股方面,市场分化进一步加剧,上涨个股的家数虽多于下跌个股,但下跌个股的家数已开始出现明显增加。

金融投资报记者注意到,在经历前一波快速拉升后,大盘迎来了一段时间的震荡调整。近日,上证指数在3200点整数关口附近逐步企稳,后市大盘将如何运行成为市场关注的焦点。对此,业内普遍认为,短期市场可能仍将以震荡为主,但中长期向上的大趋势并未改变。

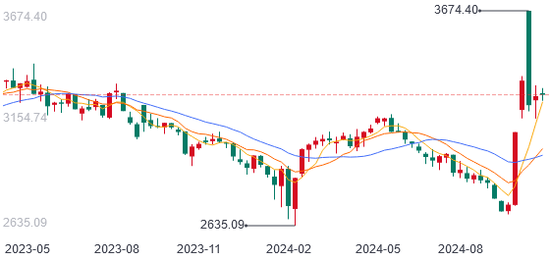

上证指数周K线图

1

短期或延续震荡格局

近千点大涨后,大盘近段时间的走势出现降温,逐渐进入方向性选择时间点。就短期而言,国泰君安证券分析指出,决策层对经济形势与资本市场的态度转变,是推动股市回暖和提振风险偏好的关键因素,大盘中线底部得以明确和抬高。

比如,“名义利率下降+资产通胀”的预期出现,对股市中期预期前景有利。未来1—2个月,大盘将以震荡为主,操作上宜淡化指数,重视结构。在市场对下阶段的增长中枢形成共识之前,政策的积极转向与三季度稳健的经济数据,将支撑市场风险偏好,高风险特征的科技题材股继续保持强势。从中期维度来看,投资重点在于寻找2025年增长预期稳定或率先改善的方向。

天风证券判断,大盘短期的反弹可能并未结束,“市场本身往往是非理性的,从政策的发酵想象到政策的落地和效果验证,是未来市场从快速反弹进入震荡整固和走势分化的转折。”

从市场层面来看,中信证券认为,首先,从当前的市场特征来看,脉冲式行情持续至今,机构资金并未大规模入场,增量资金主要源于散户脉冲式入场,市场仍处于活跃资金主导的政策博弈交易阶段,边际信息变化、持仓结构以及信息的可传播性主导了市场的波动;其次,从政策信号和价格信号的验证来看,货币政策框架和目标体系更加清晰,投资者预期的拐点进一步明确,部分区域房价已有企稳迹象,更全面的价格信号拐点有望提前到来;最后,从未来行情的节奏来看,当前是活跃资金主导的博弈交易阶段,待政策落地起效、价格信号企稳后,预计机构资金将遵循基本面逻辑,逐步推动市场稳步上行。

从长周期维度来看,A股向好基本上成为业内共识。天风证券表示,从三年以上的长期维度来看,市场可能已经从底部反转,大概率不会再回到比之前底部更悲观的状态,所以,从长期战略层面来看,需要重视权益资产。从一年以内的短期维度来看,市场的表现还是反弹,这意味着未来的波动或将反复出现。因此,在短期战术层面上,应该保持策略的灵活性。但长期来看,不应忽视改革对市场带来的积极变化。这些变化不仅将影响到股市,也将对我国的经济产生积极影响。

2

关注确定性板块机会

在近日的持续震荡过程中,板块分化明显,强势板块反复走强,半导体、华为、多元金融等强势领涨,而部分板块的表现却不尽人意,赚钱效应不明显。对于未来的机会,有分析认为,投资者应关注确定性板块的机会,部分边缘化行业在缺乏资金关注背景下,或难有趋势行情。总体来看,在多重政策刺激下,市场迎来一轮快速上涨行情,尽管近期出现了持续波动,但市场信心并未因此受到影响。在此背景下,投资者仍需保持耐心,切勿追涨杀跌,控制仓位逢低布局是上策。

短期行情的核心线索是“政策调整+增量博弈”,市场波动加大后将逐步收窄。中长期行情的核心线索是2025年业绩底的可见度提升,结构性机会增加。在短期行情和长期行情之间可能有一个扰动期。美国大选后,贸易摩擦预期可能再度发酵。申万宏源证券表示,短期交易性资金定价的“科创+非银金融”与行情总体同步。同时,四季度提前反映明年预期,是市场的典型特征。重点关注新能源车、动力电池和医药生物。

国泰君安证券建议从产能周期改善的确定性、股东回报改善的确定性以及财政支出方向的确定性布局。包括供需结构有望率先企稳、需求筑底回升、龙头优势明显的电子、汽车、电力设备、工程机械等;化债推动资产质量及现金流预期改善的建筑、环保、信创等;“十四五”收官年将至,前期进展偏缓领域的军工和机械。此外,可在低位布局低市净率的央企龙头。

光大证券(维权)表示,三大主题方向值得关注。一是政策催化下有反转预期,而且估值修复空间大的行业,包括食品饮料、房地产、建筑材料、社会服务等;二是有望受益于风险偏好抬升的弹性品种,以券商、TMT和军工为代表的弹性品种值得关注;三是作为底仓的宽基指数,沪深300指数可以作为主要底仓,可适度配置一些弹性指数,如科创50、创业板指等。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。