(来源:浦银安盛基金)

2024.11.13

1

债市焦点

1

11月5日,总理在进博会上表示货币和财政政策都有较大空间,股市大涨,同时资金面保持宽松,债市利率小幅下行。当日10年国开活跃券收益率下行1.6BP。

2

11月8日,人大常委会发布会宣布未来专项债化债额度,债市收益率下行后小幅止盈。当日10年国开活跃券收益率下行0.8BP。

2

债市走势回顾

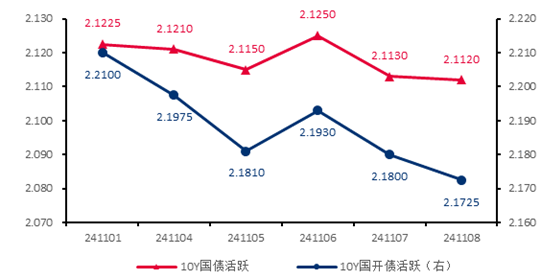

上周长债利率震荡下行,10Y国债活跃券收益率下行1.1BP至2.11%,10Y国开活跃券收益率下行3.8BP至2.17%。美国大选+美联储降息+增量财政政策相继落地,债市表现出较强韧性,整体走势偏强。资金面保持平稳,DR007运行区间1.54-1.61%,R001运行区间1.47-1.61%。

✦

图:10Y现券收益率走势

单位:% 数据来源:wind,截至2024.11.8

3

债市策略

基本面方面

10月制造业PMI为50.1,连续两个月回升且重回扩张区间。具体来看,供需两端反季节性回升,但就业改善有限反映经济向上弹性不足;制造业市场价格大幅上涨,但终端销售价格涨幅小于成本涨幅。总体而言,经济仍处于磨底阶段,后续重点关注政策向经济传导的效果。

流动性方面

各期限票据利率均下行,大行维持净买入;1年期AAA存单收益率下行至1.85%,未来三周到期压力先升后降。总体来看,资金面维持宽松,非银资金需求也持续攀升至年内新高。资金面短期可能面临大额MLF到期叠加税期的扰动,而中期主要关注政府债供给节奏,年内增量规模上限2万亿,考虑到后续可能还有一次降准,预计供给压力仍在市场可承受范围之内。

曲线结构方面

1年短端收益率位于历史5%分位附近,而10年长端收益率位于历史0.2%分位附近,收益率曲线继续走平。其中,国债10-1年利差位于历史59%分位(前值64%),国开10-1年利差位于历史19%分位(前值19%),国债30-10年利差位于历史0.8%分位(前值0.9%)。

4

后市展望

●利率债方面

本次落地的增量财政政策有助于缓解地方政府现金流压力,但并不形成新增财政支出。考虑到目前政策基调延续积极,地产成交热度也保持高位,债市在短期内可能维持震荡趋势。此外,建议重点关注同业活期存款利率调降的进展,或推动存单和短债进一步下行。

●信用债方面

短期内仍位于政策窗口期,建议关注票息策略,中短端中高等级品种修复机会,以及政策预期、股债跷跷板的扰动。中长期关注化债行情演变。

✦

风险提示:基金有风险,投资需谨慎。以上数据来源Wind,海通证券。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。