每经记者 宋钦章 每经编辑 马子卿

今年前三季度,尤其是4月份以来,国内银行同业存单发行节奏加快,导致部分银行同业存款余额逼近限额,甚至剩余额度占比不足5%。与此同时,记者注意到,同业存单二级市场到期收益率8月以来也处于偏高位置。

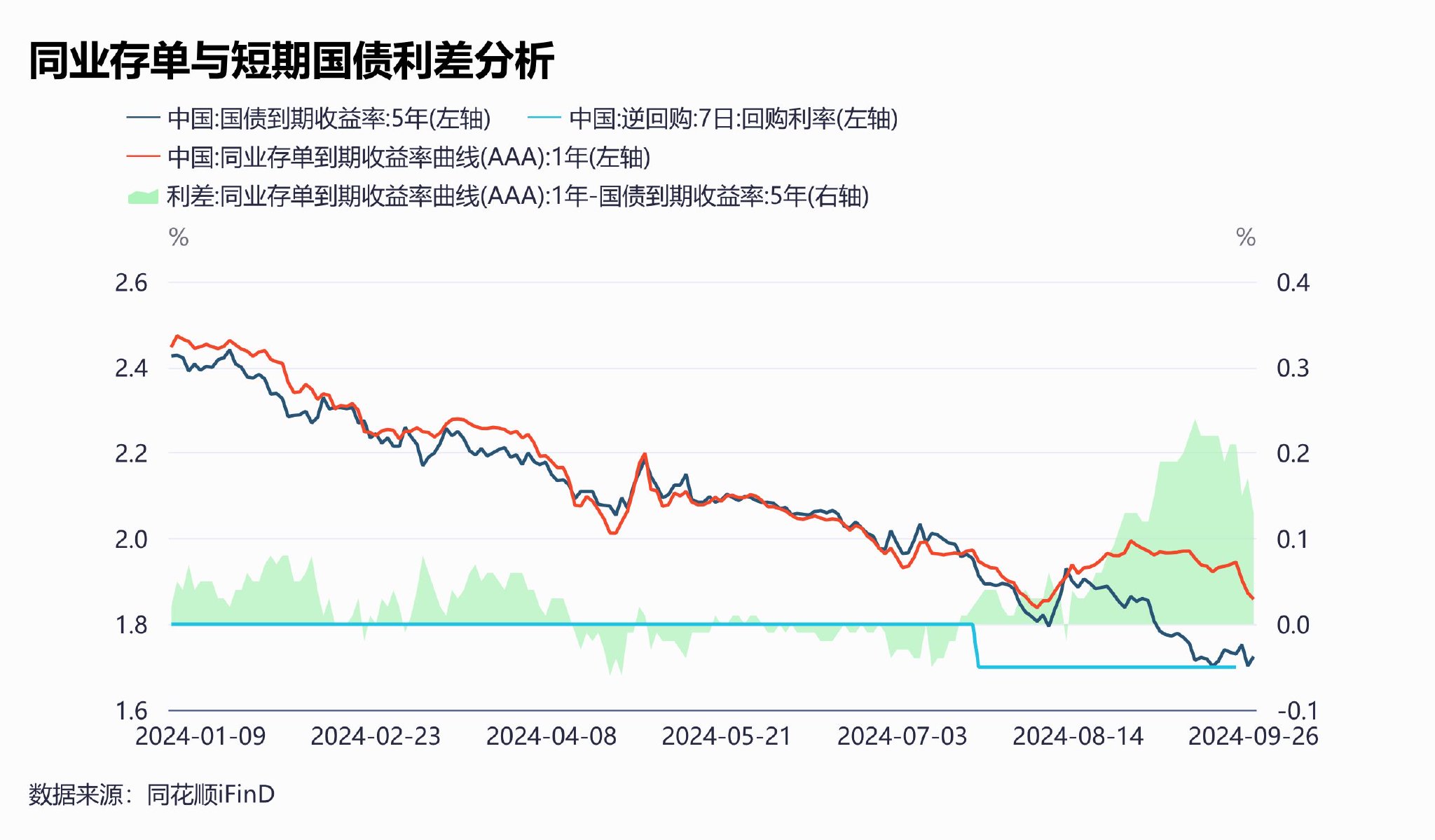

不过,业内认为,随着新一轮降准降息落地之后,银行体系资金面得到缓解,存单利率中枢也将下移。此前,9月24日的国务院新闻办公室举行的新闻发布会上,央行宣布近期将降准降息后,同业存单二级市场便立即反应。同花顺iFinD显示,9月24日至9月26日,各期限同业存单利率均出现下跌,其中1年期同业存单(AAA)9月26日的到期收益率报1.8582%,较9月23日下跌约8个BP。

一位银行业分析师告诉记者,后续同业存单还需要关注实体经济融资需求改善、同业存单市场供需、央行政策等。

由于禁止手工补息和高息揽储行为等因素,银行存款的吸引力进一步降低,近期银行业出现“存款搬家”现象。与此同时,8月以来政府债集中供给,进一步加剧了银行负债端的紧张局面。在此背景下,发行同业存单成了商业银行补充负债的重要途径之一。受此影响,近日多家国股行的同业存单存续规模已逼近年度限额。

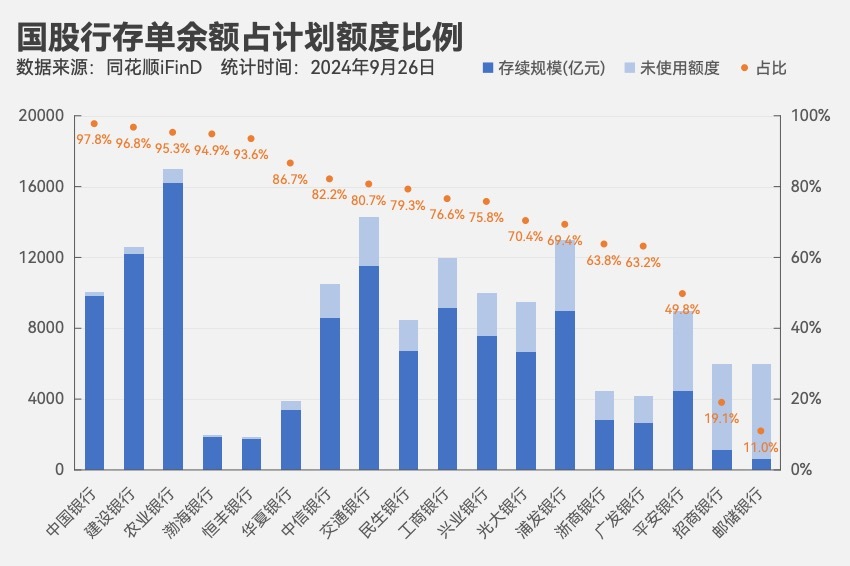

每经记者根据同花顺iFinD统计,截至9月26日,国有行中,中国银行、建设银行、农业银行的存单余额占年度计划额度的比例超过95%,其中中国银行的占比接近98%;股份行中,渤海银行的存单余额占年度计划额度的比例接近95%,恒丰银行的占比也在90%以上。

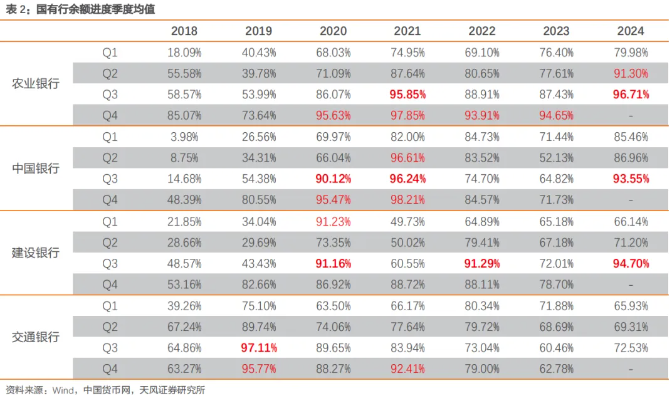

天风证券研究报告也显示,4月禁止手工补息之前,股份行的同业存单余额上行较快,禁止手工补息之后,国有行同业存单发行加快,余额迅速上升。

截至9月26日,18家国股行的同业存单存续总规模为11.65万亿元,占总计划额度的75%左右,距离计划额度仍有较大空间。原因是,不同银行的同业存单存续规模分化较大,如平安银行的存单余额占计划额度的比例不足50%,招商银行、邮储银行的存单余额占计划额度的比例不足20%。

据悉,银行对同业存单的需求存在明显的季节性特征。根据招商银行历年发行计划的表述,一季度往往考虑资产负债业务发展情况,二、三季度往往将自营存款作为考虑的重点,四季度则加强对年末、春节等关键时点流动性的前瞻性管理。如2023年,该行因资产负债平稳均衡增长,流动性状况稳健,自营存款保持较好增势,在一定程度上替代部分同业负债,同业存单发行余额较上年有所下降。

8月份,银行系统对补负债的需求较强,这在同业存单利率上有明显的反映。在二级市场,8月同业存单明显上行,较7月末上行约10BP,9月下旬才有所修复;9月26日,1年期同业存单(AAA)到期收益率为1.86%。

历来1年期同业存单(AAA)到期收益率与5年期国债到期收益率相近,但8月下旬以来,同业存单到期收益率上行,导致二者利差明显走阔。尽管9月中旬以后,二者利差有所收窄,但目前仍在0.5个BP附近。

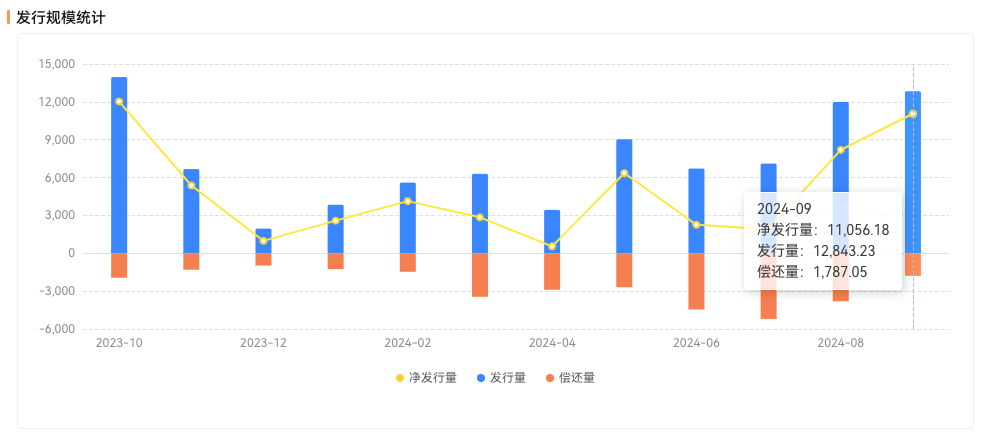

兴业研究郭冉冉团队认为,8月受政府债净融资高峰、同业存单到期规模较大等因素影响,银行负债端压力增加,导致同业存单到期收益率整体趋于上行。9月为信贷大月,同业存单到期规模和政府债净融资规模均较大,缴准也会对超储形成消耗,银行体系中长期资金缺口较大。

据悉,目前国内同业存单实行备案监管制度,具体包括一次性备案、余额管理、重大或实质性变化可更新备案额度三项。2013年,央行发布的《同业存单管理暂行办法》规定,发行备案额度实行余额管理,发行人年度内任何时点的同业存单余额均不得超过当年备案额度。存款类金融机构发行同业存单,应当于每年首只同业存单发行前,向中国人民银行备案年度发行计划,并向市场披露该年度的发行计划。

同时,根据《同业存单管理暂行办法》,若在该年度内发生重大或实质性变化的,发行人应当及时重新披露更新后的发行计划。理论上,当同业存单额度告罄时,发行人可以申请修改备案额度。

一位银行业分析师在接受每经记者采访时表示:“由于部分银行同业存单发行逼近限额,影响后续负债与资产端扩张(信贷、投资等),一般来说,银行可以向央行申请追加额度,或监管部门研究决定调整存款口径,做大存贷比‘分母’释放部分资产扩张空间等。”

天风固收孙彬彬团队则认为,存单余额进度“拉满”在历史上也曾多次出现。“理论上,银行可能会申请修改备案额度,但从历史来看,银行很少调整同业存单备案额度。我们认为,在不调整备案额度的情况下,国有行会采取其他的替代性资金来进行补充,比如增加线下同业存款。”

“但绝大部分国有大行不会在年内修改备案制度,而是倾向在来年调高备案额度,历史上国有大行从来没有在年内调整过发行计划。”孙彬彬团队表示,历史上只有部分股份行、外资行等曾在年内修改过备案额度。

广发证券倪军团队也认为,在压降资金空转的政策导向下,预计国股行年内更新备案额度概率不大。该团队统计,2024年国股行同业存单备案规模普遍提升或保持不变,无银行缩量,而国有大行备案规模环比增幅显著大于其他板块。

在他们看来,银行同业存单备案规模还需满足“127号文”(《关于规范金融机构同业业务的通知》)相关规定,单家商业银行同业融入资金余额不得超过该银行负债总额的三分之一,即:(同业存单备案额度+同业负债)/(同业存单备案额度+总负债−同业存单余额)≤1/3(以下简称“同业存单额度+同业负债占比”)。因此,部分同业存单额度+同业负债占比逼近1/3的银行,年内提升同业存单备案额度的空间不大。

中邮证券研究报告分析,以同业负债三分之一的硬性约束来看,主要股份行并没有备案额度的调增空间,有发行诉求并具备调增条件的是国有大行,但很显然国有大行很难宣示所谓重大或实质性变化。

根据国盛证券杨业伟团队的统计,6家国有行、12家股份行、17家城商行的2024年同业存单发行额度,合计为19.31万亿,而9月24日这35家银行的存单存续余额合计为14.25万亿,如果二者简单相减,得到可净增规模上限约5.06万亿。因此整体来看,同业存单剩余额度还是比较充足的。

孙彬彬团队也表示,总体来看,今年银行总体额度距离备案额度仍有较大空间,仅个别银行即将触及限额。

据记者了解,8月以来出现的政府债集中供给,加剧了银行体系中长期资金的紧张程度。尤其是进入9月份,企业预警通9月26日的统计数据显示,本月地方债净发行量约1.11万亿元,创年内月度地方债净发行量新高。据统计,地方债的投资者结构中,八成以上为商业银行。

不过在资金的供给端,降准降息等“大招”的来临,可缓解银行体系的“燃眉之急”。9月24日,国务院新闻办公室举行的新闻发布会上,央行宣布近期将下调存款准备金率0.5个百分点,向金融市场提供长期流动性约1万亿元。

9月27日,央行决定,即日起下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率为6.6%。此外,央行还公告称,从9月27日起,公开市场7天期逆回购操作利率由此前的1.70%调整为1.50%。公开市场14天期逆回购和临时正、逆回购的操作利率继续在公开市场7天期逆回购操作利率上加减点确定,加减点幅度保持不变。

上述银行业分析师告诉记者:“央行降准释放低成本长期限流动性,并全面降息引导市场利率中枢下移,有助于同业存单利率中枢下移,但后续同业存单需要关注实体经济融资需求改善、同业存单市场供需、央行政策等。”

国盛证券杨业伟团队预计,降准降息落地后,如果资金价格回到政策利率附近,DR007和R007回到1.5%附近,按照20bp的存单和资金利差中枢推算,1年存单收益率有望下行至1.7%附近。

从存单的供需角度来看,该团队认为,8月、9月政府债券加快发行,意味着后续政府债券供给压力明显下降。其次,随着存单到期高峰过去,四季度到期规模大幅下降。届时银行的资金紧张程度也会缓解,并带动资金和存单利率下行。

孙彬彬团队认为,存单利率与资金利率走势相关性较强,资金利率可以视为同业存单利率的下限,历史上仅在部分年份的年末有所偏离。存单利率的上限大概率还是按照MLF利率来考虑,特别是MLF固定数量利率招标之后,上限的含义可能更加突出。