三季度货政报告落地,首要关注是资金问题。

2022年下半年以来,央行调控资金的思路可能发生一定变化,当资金面临客观压力,央行可能不会进一步提供流动性支持,资金利率大概率出现阶段性波动区间放大、中枢上移的情况。

究其原因,一方面受到汇率贬值压力影响,但关键是新旧动能转换过程中,基本面所反映的客观现状和金融防风险。

我国处在新一轮转型时期,结构性改革、“破立并举”可能会带来经济短暂收缩,上一轮相似时期是2014-2016年,当时资金利率连续一年以上时间又低又稳,结果是催生了同业杠杆。

因此在高层关注之下,央行改变调控资金的方式,资金面的阶段性收紧也会客观上限制金融杠杆。

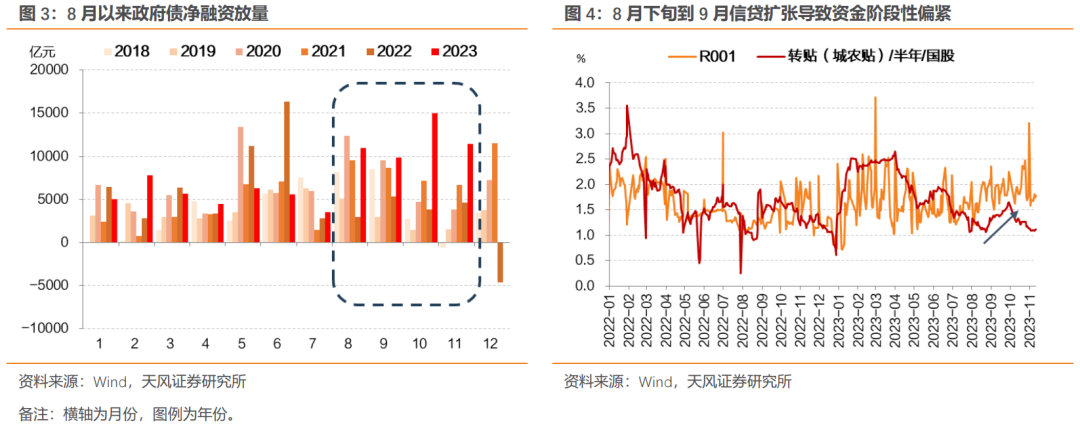

往后看,政府债净融资仍有万亿以上规模待放量,“统筹衔接好年末年初信贷工作”也意味着信贷可能提前扩张,资金压力仍在。

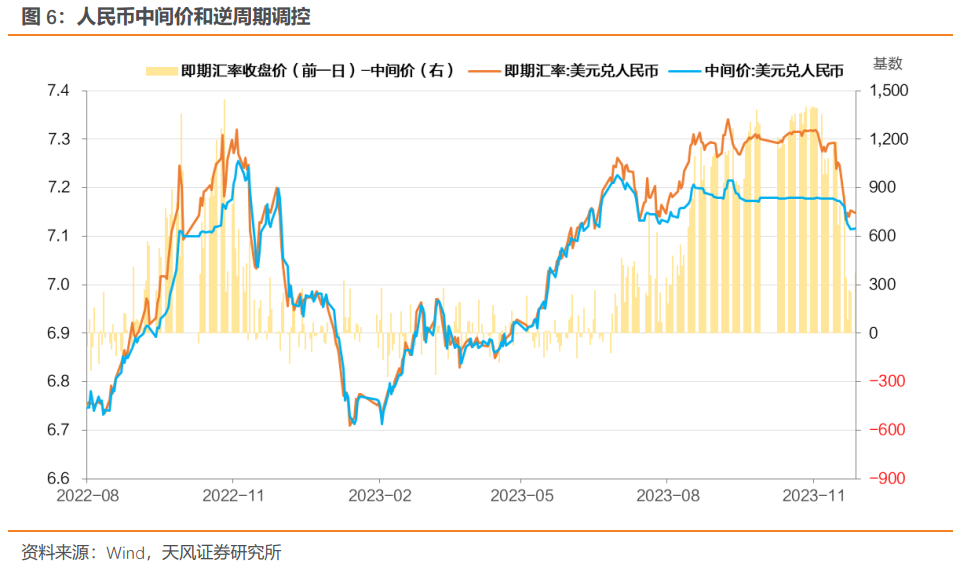

尤其是,央行对汇率并未掉以轻心,也正面回应了央行如何配合财政发力,资金利率在略高于政策利率的区间做波动,也是合理充裕的一种体现。

在此过程中,即使有降准,问题是资金不一定会显著转松。

其次,央行大篇幅论述了盘活存量,但是否意味着不要增量?

我们认为,央行只是在向市场传递信贷增量不稳定的原因。高质量发展确实要更注重信贷的结构和效率,但只要对经济增速还有诉求,就不能只盘活存量。“基本匹配”原则的含义,要基于稳增长的诉求、锚定潜在增速,按照跨周期视角下的更长维度做匹配。

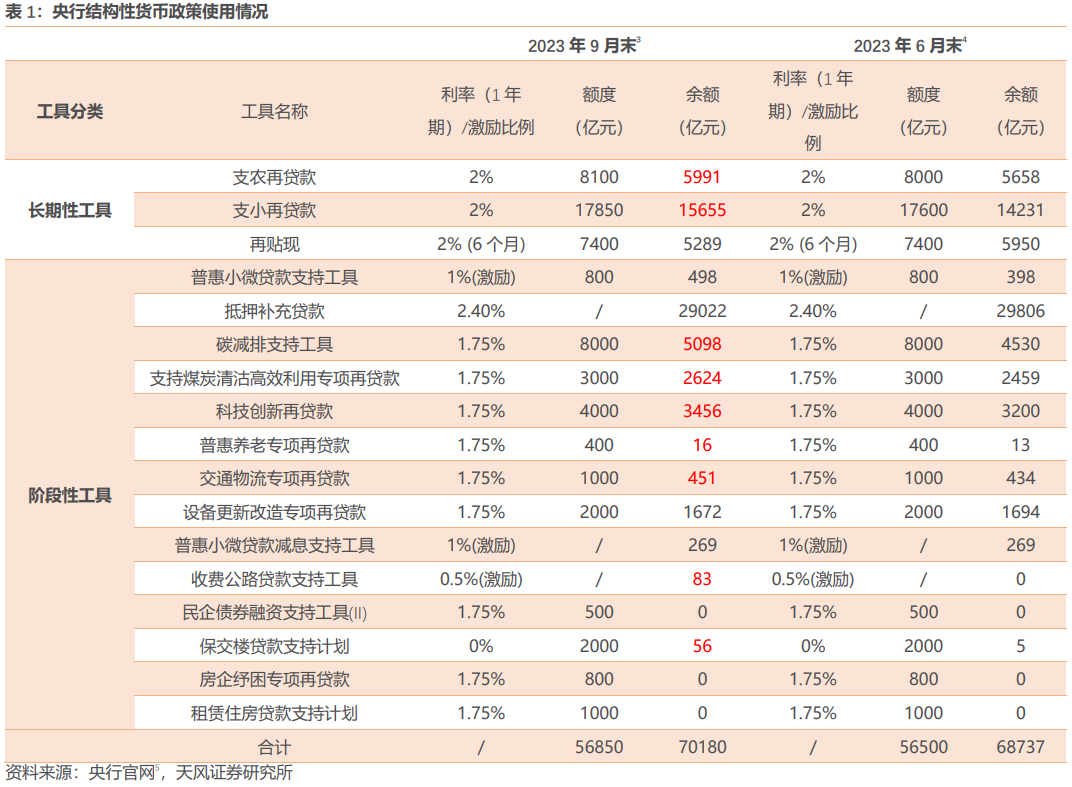

宽信用,一是要有广义财政工具做配套,例如PSL等结构性工具、政策性金融工具、地产支持工具、狭义财政扩张等作引导。货币传导不畅、M1与M2剪刀差走阔,关键不在于货币不够宽松,而在于实体的资产负债表没有得到修复,这需要货币以外的政策支持。

二是要继续疏通利率传导机制。降低实际贷款利率,可能还是要依靠降低LPR,后续重心是引导主要银行根据自身经营需要和市场供求状况,进一步调降存款利率。

对于债市,宽信用前置、年内资金继续维持紧平衡,即使有降准落地,债市利好也相对有限,中央经济工作会议前建议偏防御。

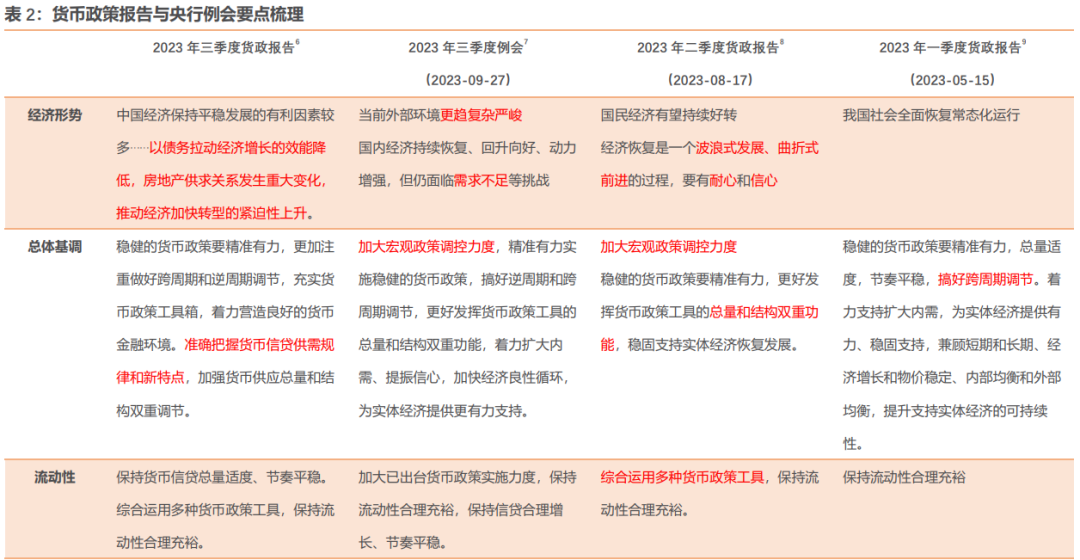

2023年11月27日晚间,央行发布三季度货币政策执行报告(下称“三季度货政报告”),市场关注的首要问题是,资金会转松吗?信贷是否提前放量?未来还有降准降息吗?

1. 年关将近,资金能否转松?

跨月时点,叠加跨年临近,流动性和资金面是市场关切。

一方面,进入11月以来,10年美债回落4.5%下沿,人民币汇率升值下破7.15,内外均衡压力边际缓解。

另一方面,跨月资金需求、债券发行等因素推动近期资金面走高。叠加11月22日人大提及M1增幅偏低和M2-M1剪刀差与资金空转有关,对货币政策立场和资金面也有引导。

后续怎么看?

1.1. 资金面客观压力能缓解吗?

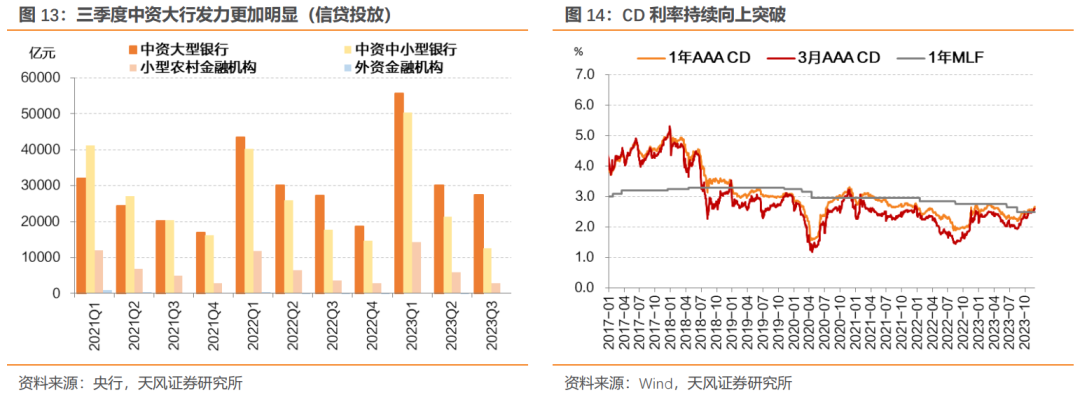

8月中旬以来,资金面客观压力的确在增大。一是8月中下旬到9月的信贷扩张;二是年初预算内政府债和特殊再融资债、增发国债等连番放量。

即将进入12月,上述困扰能否边际减弱?

首先从政府债角度,12月还有超1万亿政府债净融资。当前国债预算(31600亿元+10000亿元)还剩余11628亿元,地方新增一般债剩余近400亿元,新增专项债基本发完,总计约1.2万亿净融资。

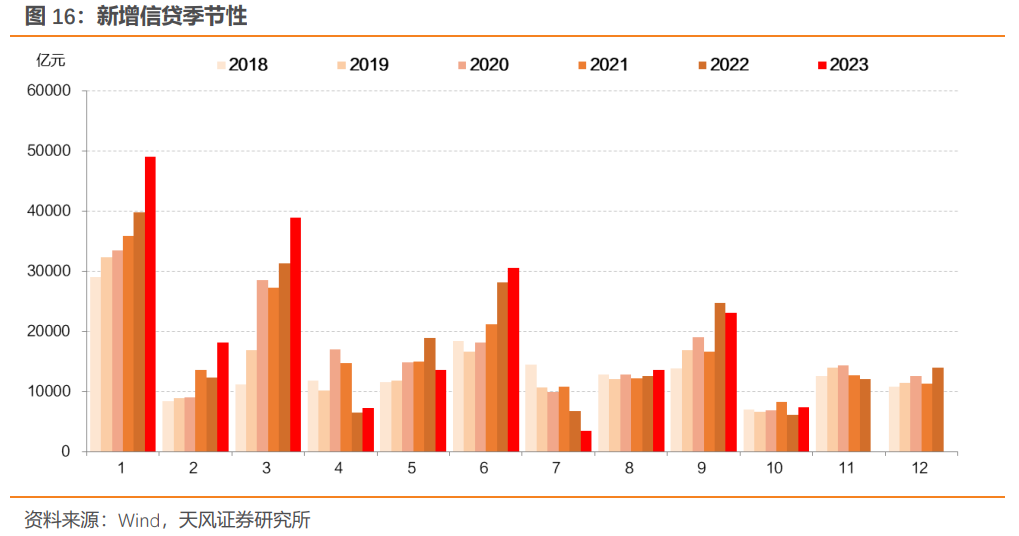

其次从信贷角度,“开门红”信贷可能提前放量。三季度货政报告中指出“着力加强贷款均衡投放,统筹衔接好年末年初信贷工作,适度平滑信贷波动”。政策层面可能考虑一季度信贷密集投放导致使用效率低、信贷淤积,因此节奏调节下,2023年底信贷投放可能放量,导致资金面有一定压力。

1.2. 央行会不会进一步配合?

首先,央行在专栏三中回应了货币财政协同的问题,市场眼中的“配合”和央行眼中的“配合”并不完全相似,央行眼中的合理充裕也可能不符合市场的期待。

总体而言,央行眼中的配合是为了保证政府债券顺利发行,不要出现延期或者流标;此外尽可能配合做好财政收支、债券发行过程中的流动性管理。在此期间,流动性合理充裕,并不意味着资金利率四平八稳,资金利率阶段性高于政策利率做波动也是合理充裕的范畴。

“人民银行持续加强日常的流动性管理,做好对财政收支变化的跟踪预判,灵活运用公开市场逆回购等工具进行对冲,在有效配合财政政策实施的同时,保持了流动性的合理充裕,今年以来,货币市场利率围绕公开市场操作利率平稳运行,时点波动性总体有所降低。”

“由于从发债到支出存在一定时间差,认购政府债券的银行与接收财政支出的银行也往往不同,政府债券的集中大量供给仍需央行做好流动性安排。人民银行一方面前瞻性通过降准、中期借贷便利、公开市场操作等多种渠道加大流动性供应,为金融机构认购政府债券提供适宜的流动性环境,平滑可能的短期冲击。”

此外,针对前期的核心关注——汇率贬值和资金空转套利问题。

第一,央行对汇率的表述更加坚决。

“坚持以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,立足长远、发轫当前,坚决对市场顺周期行为进行纠偏,坚决对扰乱市场秩序行为进行处置,坚决防范汇率超调风险,防止形成单边一致性预期并自我强化,保持人民币汇率在合理均衡水平上的基本稳定。”

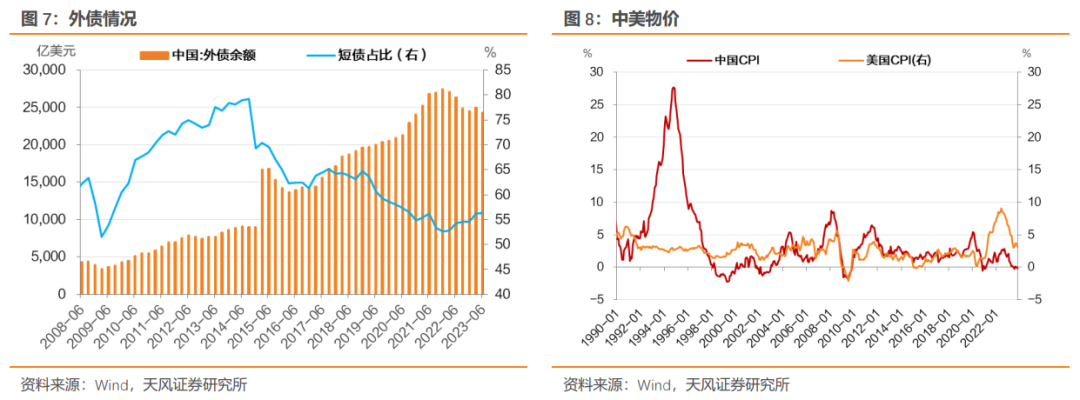

“发达经济体利率持续高位,外溢风险仍可能通过汇率、资本流动、外债等渠道冲击新兴市场经济体”。

汇率贬值压力边际缓解,但尚不可掉以轻心。一方面海外可能存在再通胀,另一方面是国内微观主体资产负债表仍待修复、信心有待提振。

“持续加强对银行体系流动性供求和金融市场变化的分析监测,密切关注主要央行货币政策变化,灵活有力开展公开市场操作,保持银行体系流动性和货币市场利率平稳运行。”

从资金空转套利角度,三季度货政报告中,央行并未直接作出回应。但从报告中的细节来看,截止到目前政策层面的行动似乎并不足以扭转信贷空转套利的状态,未来央行大概率会持续关注。

“继续发挥存款利率市场化调整机制作用,引导主要银行下调1年期及以上存款利率 10~25 个基点,缓解存款定期化长期化倾向,增强企业居民投资消费动力,并为银行让利实体经济创造有利条件。”

“适度平滑信贷波动,增强信贷总量增长的稳定性和可持续性。”

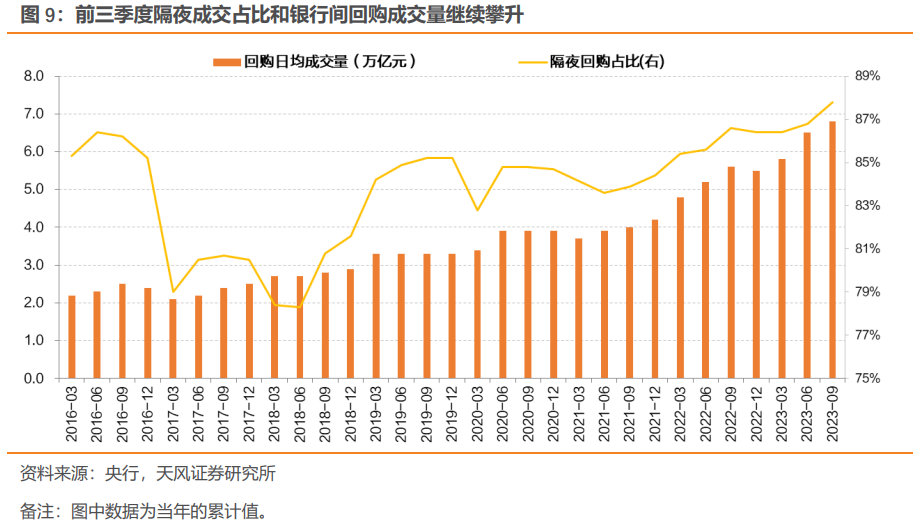

从信贷空转套利外溢到金融市场,就体现为银行间市场日均成交量和隔夜成交占比持续升高,非银机构“滚隔夜”加杠杆现象愈演愈烈。

1.3. 央行调控资金的思路可能在变

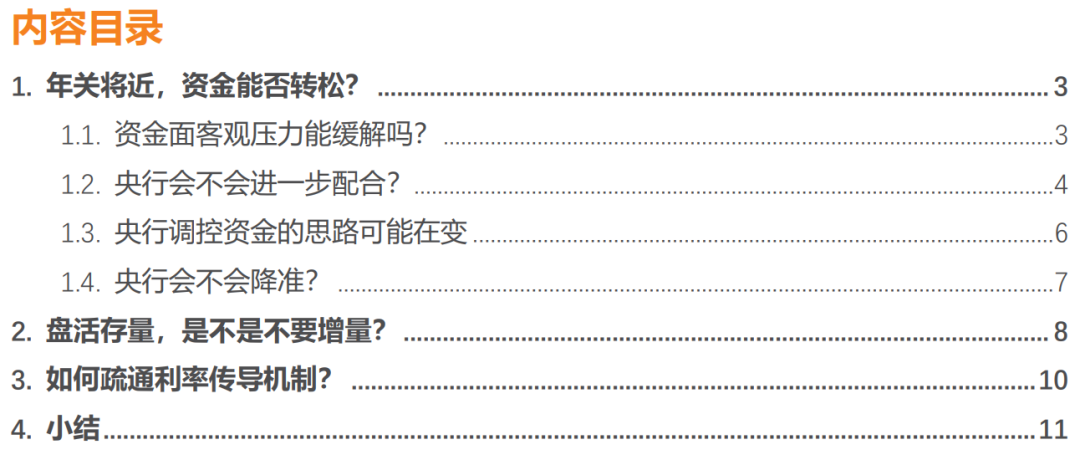

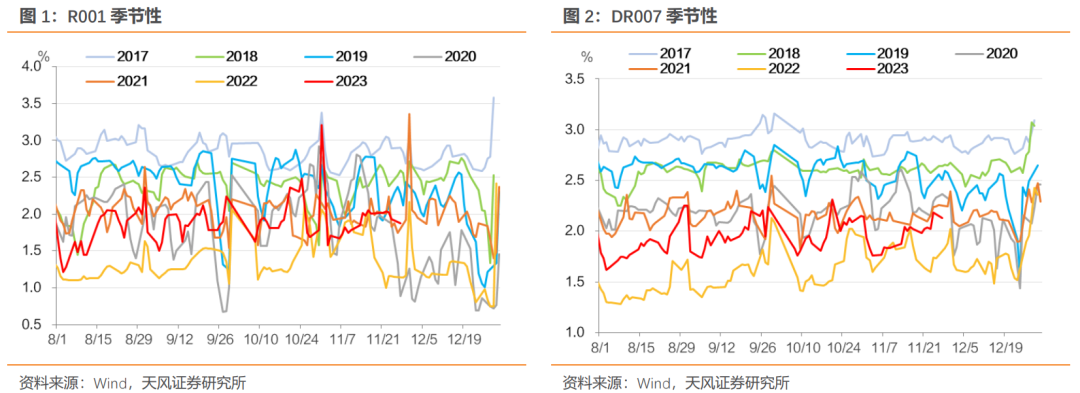

更进一步,观察2022年下半年以来资金利率的变化,央行调控资金的思路可能在变,未来需要适应资金利率高波动的状态。

过去经济内生扩张动能较弱时,央行至少要观察到一个季度的社融总量和结构改善,才会引导资金收敛,在此期间即使资金面客观压力增大,央行也会进一步维持流动性平稳。

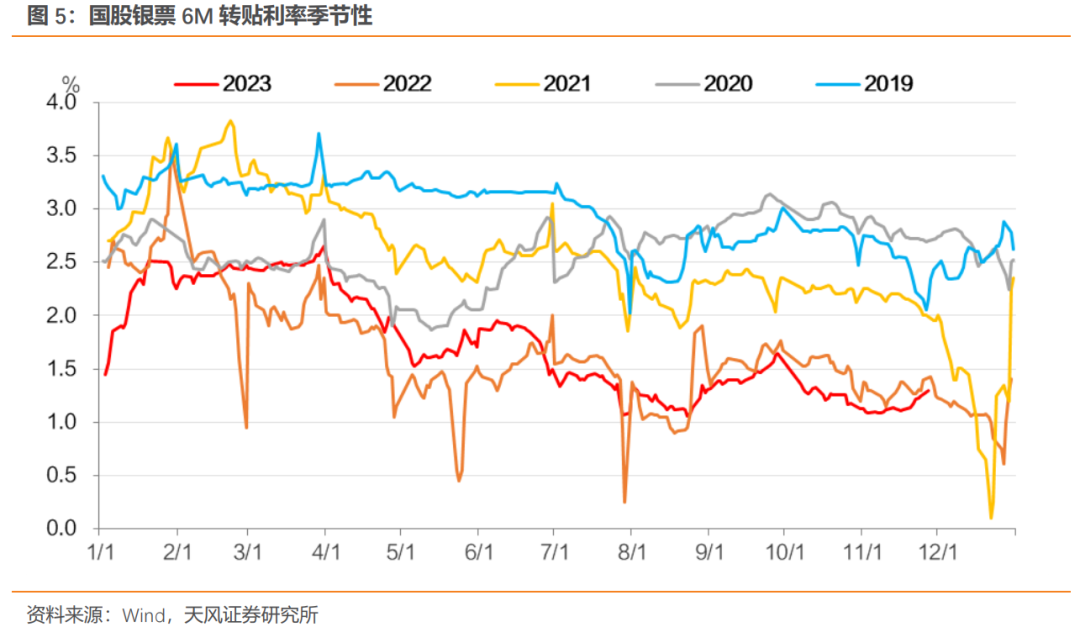

但从2022年下半年以来,只要资金客观压力增大,就会出现阶段性的资金利率上移、波动区间放大的情况(如图4)。

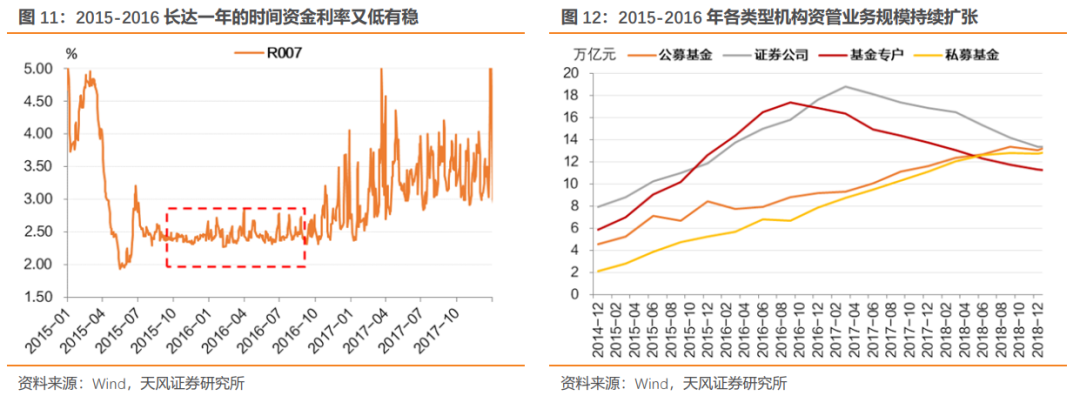

背后有汇率贬值压力较大的考虑,但基本面所反映的客观现状和金融防风险可能更重要。我国处在新一轮转型时期,结构性改革、“破立并举”可能会带来经济短暂收缩,上一轮相似时期是2014-2016年,当时资金利率连续一年以上时间又低又稳,结果是催生了同业杠杆(团队前期报告《当前行情与2016年是否相似?》,20230507)。

因此在高层关注之下,央行改变调控资金的方式,资金面的阶段性收紧也会客观上限制金融杠杆。

1.4. 央行会不会降准?

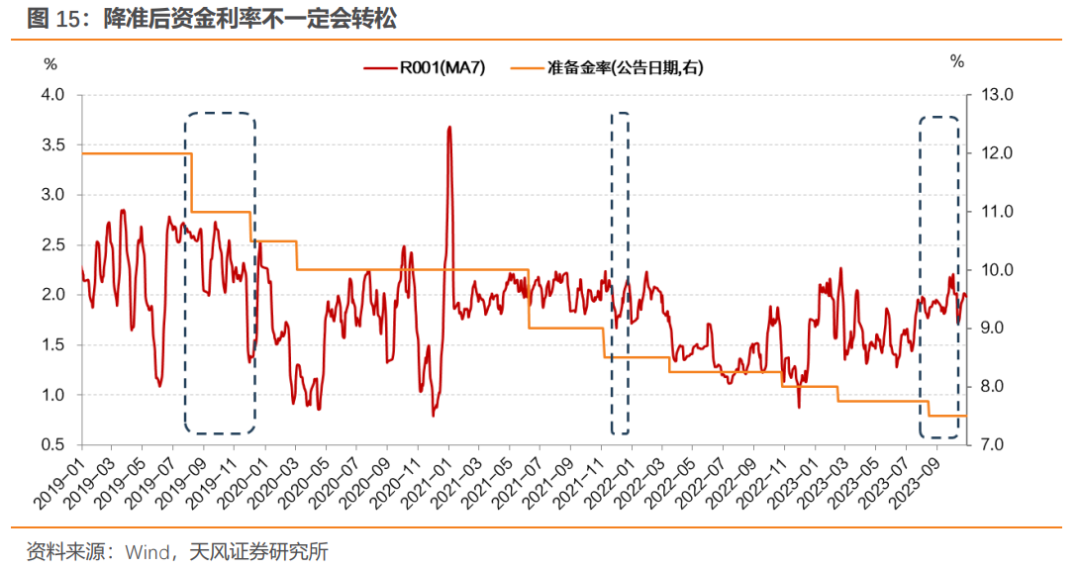

降准仍有必要,但问题是降准后资金可能不会松,对债市利好就相对有限。

无论从短期资金压力,抑或是商业银行缺负债的状况来看,央行降准有其必要性。对于后者,在逆周期调节过程中国股行要承担带头作用、投放更多贷款,同时在疏通利率传导机制过程中国股行也要带头降低存款利率,叠加实体投资回报率不足,因此出现了存款定期化等情况,结果就是商业银行缺成本资金,从CD利率近期变化就有所体现。

但问题在于,降准后资金不一定会松。2019年以来,降准但资金不松的次数越来越多,原因在于,降准的目的是缓释银行中长期资金压力、助力宽信用和稳增长,央行的本意也不希望资金过度淤积在银行体系内,随着央行调控资金越来越精准,对资金面的把控也越来越强。

2.盘活存量,是不是不要增量?

央行在展望部分提到,“着力提升货币信贷支持实体经济恢复发展的质量和效率,更多关注存量贷款的持续效用,盘活被低效占用的金融资源,提高资金使用效率,盘活存量贷款、提升存量贷款使用效率、优化新增贷款投向对支撑经济增长同等重要。”同时以专栏二展开论述,市场关注未来信贷投放是否积极。

首先明确,宏观政策调控还是要保持合理的经济增速。逻辑上来看,高质量发展确实要更注重信贷的结构和效率,但只要对经济增速还有诉求,就不能只盘活存量。“更加注重有力有效实施宏观政策调控,扎实推动经济高质量发展,同时保持合理的经济增速”。

我们认为,央行上述表述,主要还是向市场传达近一年以来信贷增长形势不稳定的原因。总结来说,金融要服务于高质量发展,新旧动能转换会导致信贷结构有增有减,一方面“激励引导金融机构把更多金融资源投向科技创新、制造业、绿色发展、普惠小微等重点领域”,另一方面地产、地方融资平台贷款等方面会面临收缩,增减之间,意味着存量的贷款被盘活,也就导致新增贷款并不稳定。

因此央行表示,“信贷结构中‘增’的一面和‘减’的一面在时间上可能不同步,有时会导致短期信贷增长出现一些波动,要避免对单月增量等高频数据的过度解读。”

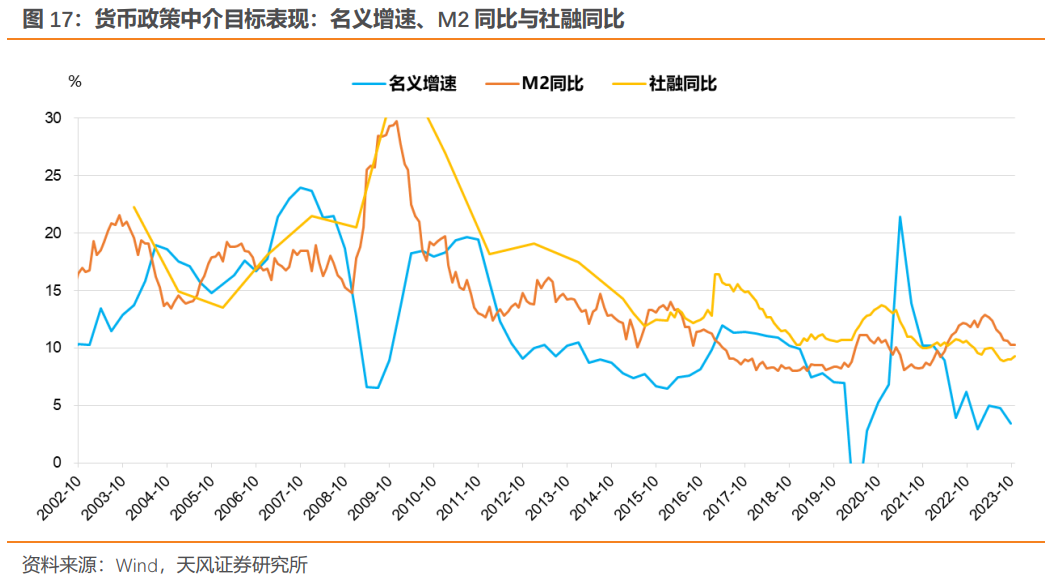

其次,跨周期视角下,“基本匹配”原则并非按照年度匹配,而且要与当年的稳增长诉求相契合,社融和M2增速可能存在阶段性偏高的情况。

“要从更长时间的跨周期视角去观察,更为合理把握对‘基本匹配’的理解和认识。”

我们在去年底的社融年度展望报告中就有相关讨论(《2023年债市展望之社融怎么看?》,20221220),社融和M2要发挥逆周期调节作用,要反映潜在增速/经济增速目标,因此理论上社融和M2增速应该与稳增长诉求保持趋势一致。

“基本匹配”原则所蕴含的中长期维度可能不止是年度,甚至是一轮经济周期。“基本匹配”下,逆周期调节作用要凸显,但又要保证发展质量高、同时稳住宏观杠杆率,这也就是跨周期设计的要求。而跨周期设计所着眼的时间维度明显不止于年度,而是跨越经济周期轮动所要坚持的政策框架。

如何宽信用?

一是要有广义财政工具做配套,例如PSL等结构性工具、政策性金融工具、地产支持工具、狭义财政扩张等作引导。正如我们在周报(《如何看待M1与货币空转?》,20231126)中探讨的一样,货币传导不畅、M1与M2剪刀差走阔,关键不在于货币不够宽松,而在于实体的资产负债表没有得到修复,这需要货币以外的政策支持。

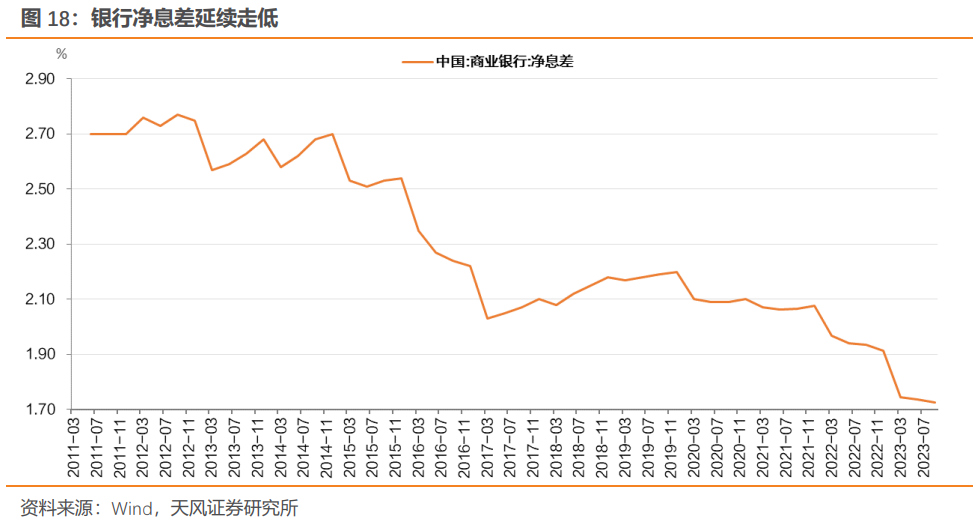

二是要继续疏通利率传导机制。净息差压力下,如果只是“把握好信贷增长和净息差收窄之间的平衡”,净息差压力不解决,那么信贷增长的总量可能依旧不乐观。

那么,后续问题在于如何疏通利率传导机制?

3. 如何疏通利率传导机制?

三季度报告强调:“进一步疏通货币政策传导机制,增强金融支持实体经济的稳定性,促进经济金融良性循环,保持物价水平合理稳定。”

与此同时,“持续深化利率市场化改革,释放贷款市场报价利率改革红利,有效发挥存款利率市场化调整机制作用,维护好存贷款市场秩序,进一步推动金融机构降低实际贷款利率。”

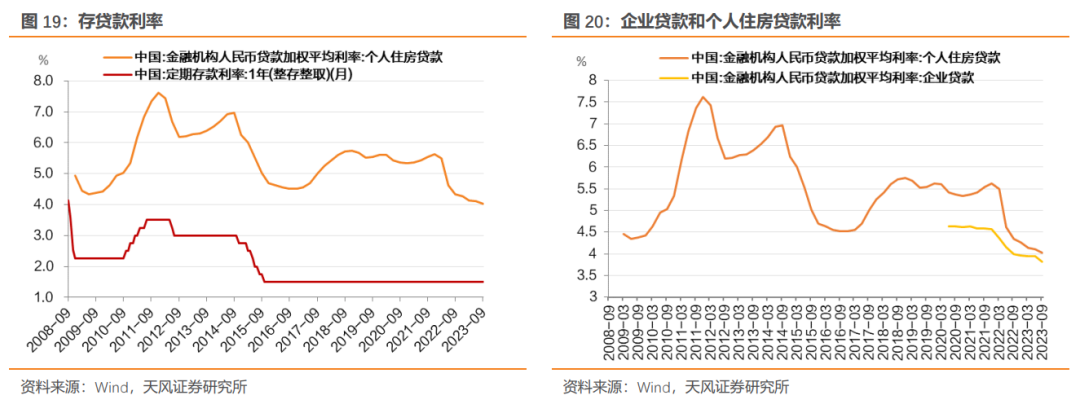

从行文来看,降低实际贷款利率主要还是通过压降LPR实现。“利率市场化改革不断深化,贷款市场报价利率(LPR)改革效能和存款利率市场化调整机制作用有效发挥,实际贷款利率稳中有降。9月,1年期和5年期以上LPR分别为3.45%和4.20%,分别较上年12月下降0.2个和0.1个百分点。”

如何疏通利率传导、推动进一步降低LPR?

在“市场利率+央行引导→LPR→贷款利率”和“LPR+国债收益率→存款利率”的利率传导机制下,可以认为当政策端关注降低实体融资成本时,对应需要考虑LPR引导,而引导LPR在于央行政策(通过MLF)和报价行综合考虑市场利率(这个市场利率似乎并不简单对应国债利率,而是对应存款等负债利率情况)。

因此,后续的关键是能否进一步降低银行负债成本,尤其是要引导主要银行根据自身经营需要和市场供求状况,进一步调降存款利率。

4. 小结

三季度货政报告落地,首要关注是资金问题。

2022年下半年以来,央行调控资金的思路可能发生一定变化,当资金面临客观压力,央行可能不会进一步提供流动性支持,资金利率大概率出现阶段性波动区间放大、中枢上移的情况。

究其原因,一方面受到汇率贬值压力影响,但关键是新旧动能转换过程中,基本面所反映的客观现状和金融防风险。

我国处在新一轮转型时期,结构性改革、“破立并举”可能会带来经济短暂收缩,上一轮相似时期是2014-2016年,当时资金利率连续一年以上时间又低又稳,结果是催生了同业杠杆。

因此在高层关注之下,央行改变调控资金的方式,资金面的阶段性收紧也会客观上限制金融杠杆。

往后看,政府债净融资仍有万亿以上规模待放量,“统筹衔接好年末年初信贷工作”也意味着信贷可能提前扩张,资金压力仍在。

尤其是,央行对汇率并未掉以轻心,也正面回应了央行如何配合财政发力,资金利率在略高于政策利率的区间做波动,也是合理充裕的一种体现。

在此过程中,即使有降准,问题是资金不一定会显著转松。

其次,央行大篇幅论述了盘活存量,但是否意味着不要增量?

我们认为,央行只是在向市场传递信贷增量不稳定的原因。高质量发展确实要更注重信贷的结构和效率,但只要对经济增速还有诉求,就不能只盘活存量。“基本匹配”原则的含义,要基于稳增长的诉求、锚定潜在增速,按照跨周期视角下的更长维度做匹配。

宽信用,一是要有广义财政工具做配套,例如PSL等结构性工具、政策性金融工具、地产支持工具、狭义财政扩张等作引导。货币传导不畅、M1与M2剪刀差走阔,关键不在于货币不够宽松,而在于实体的资产负债表没有得到修复,这需要货币以外的政策支持。

二是要继续疏通利率传导机制。降低实际贷款利率,可能还是要依靠降低LPR,后续重心是引导主要银行根据自身经营需要和市场供求状况,进一步调降存款利率。

对于债市,宽信用前置、年内资金继续维持紧平衡,即使有降准落地,债市利好也相对有限,中央经济工作会议前建议偏防御。