登录新浪财经APP 搜索【信披】查看更多考评等级

本期作者:刘斯怡 杨知知 陈蕙珺

一、融资租赁ABS相关政策情况

2024年上半年,市场延续了2023年的政策基调,持续完善资产证券化的业务规范,继续鼓励租赁公司业务结构向绿色低碳方向转型。

(一)资产证券化资产相关业务规范

2024年1-7月,上海证券交易所和深圳证券交易所相继发布了多项业务指引,涉及资产形成、风险识别和信息披露等方面,持续完善资产支持证券的发行及存续期管理方面的规范。融资租赁ABS作为资产证券化市场中重要的资产类型,相关业务指引的规范亦适用于融资租赁ABS产品。

2024版《资产证券化业务基础资产负面清单指引》(以下简称“《负面清单》”),响应化解地方政府债务的方针,明确将不符合地方政府性债务管理有关规定或者新增地方政府性债务的基础资产纳入《负面清单》。这一规定限制了融资租赁公司平台类资产的准入标准。存续期信息披露相关业务指引将有助于提高融资租赁资产证券化运行的规范性和透明度,使投资者能够全面、持续地评估产品风险,进一步维护投资者的合法权益。

具体规范内容如下表所示。

(二)鼓励绿色转型发展方向

2024年7月31日,国务院发布了《关于加快经济社会发展全面绿色转型的意见》(以下简称“《意见》”),其中提到丰富绿色转型金融工具。《意见》指出,鼓励地方政府通过多种方式降低绿色债券融资成本,积极发展绿色股权融资、绿色融资租赁、绿色信托等金融工具,有序推进碳金融产品和衍生工具创新。在融资租赁公司转型需求背景下,《意见》的发布进一步为租赁公司及结构化金融产品向绿色金融领域发展提供了政策引导。

二、融资租赁ABS1市场发行情况

2024年1-7月,融资租赁ABS整体发行节奏略有放缓,发行机构的头部效应明显,租赁物中机械设备占比提高,发行利率整体呈明显下行趋势。

(一)市场发行情况

2024年1-7月,融资租赁ABS市场呈现稳中有降的态势。在企业融资节奏放缓及融资租赁业务结构性调整的背景下,市场整体规模略有收缩,资产结构持续优化。

2024年1-7月,融资租赁ABS共发行135单,融资租赁ABS发行总规模达1252.27亿元;受平台类资产入池受限、部分头部融资租赁公司信用债发行规模提升挤占了ABS发行量等因素的影响,融资租赁ABS发行单数和发行规模分别较去年同期下降11.18%和下降17.04%。2024年1-7月,全市场资产支持证券(含交易所和银行间市场)发行规模为9631.34亿元,较2023年同期小幅下降1.71%;融资租赁ABS的发行规模占资产证券化市场总规模的比例由15.40%降至13.00%,融资租赁ABS发行市场整体呈现出萎缩趋势。2024年各月份融资租赁ABS的发行单数和规模情况如下所示。

发行场所方面,交易所市场仍然是融资租赁ABS发行的主要场所,银行间市场呈现快速增长态势。2024年1-7月,交易所市场发行106单融资租赁ABS,发行规模1044.37亿元,占融资租赁ABS发行总规模的83.40%,发行规模同比下降16.81%。银行间市场发行29单融资租赁ABS,发行规模207.90亿元,占融资租赁ABS发行总规模的16.60%,发行规模同比下降11.92%。银行间市场发行的融资租赁ABS产品中,ABCP占比达55.74%,ABCP作为一种短期融资工具,其发行的增加表明市场对流动性管理需求增加,反映出投资人当下倾向于灵活、短期的证券化产品。

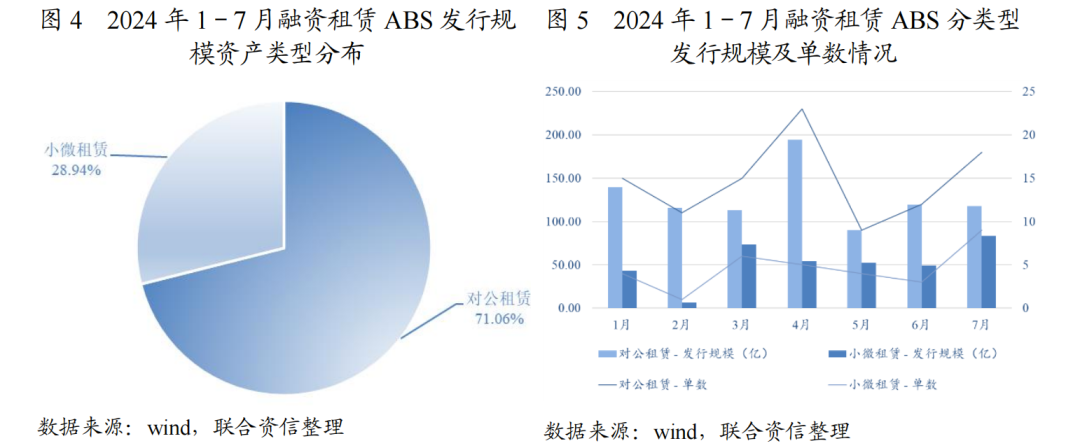

资产细分类型上,对公租赁类ABS仍占主导地位,小微租赁类ABS占比有所增加,融资租赁ABS发行资产的结构性变化初步显现。2024年1-7月,对公租赁类ABS和小微租赁类ABS分别发行103单和32单,发行规模分别为889.81亿元和362.45亿元,发行规模占比分别为71.06%和28.94%。伴随普惠金融政策的持续推进,租赁公司对小微租赁的业务投放力度的加大,2024年1-7月,小微租赁类ABS发行规模波动增加,发行规模占比有所提升。细分类型的融资租赁ABS的发行情况如下图所示。

绿色资产支持证券发行方面,2024年1-7月,融资租赁ABS发行绿色资产支持证券产品22单,发行规模157.56亿元,发行规模占比12.58%。产品创新方面,融资租赁ABS主要围绕基础资产进行产品创新,入池资产为绿色低碳能源环保行业的融资租赁、科技创新企业生产设备融资租赁、中小企业设备升级融资租赁。融资租赁ABS的产品创新,体现出市场对绿色、科技创新和中小企业等融资租赁业务的认可,租赁业务逐步回归融物及绿色融资租赁业务的发展方向。2024年1-7月发行的融资租赁ABS的创新型产品情况如下。

(二)发起机构/原始权益人情况

2024年1-7月,融资租赁ABS市场的原始权益人/发起机构仍呈现出多元化的趋势,原始权益人/发起机构的户数较2023年同期基本持平。前十大原始权益人/发起机构较2023年同期变化较大,除远东租赁、徐工租赁的发行规模同比增长外,前十大原始权益人/发起机构整体发行规模较2023年同期下降15.14%。

2024年1-7月,融资租赁ABS前十大原始权益人/发起机构的发行规模合计占比51.09%,头部机构优势地位仍然明显。分市场看,交易所市场的前十大原始权益人的发行规模占比为55.02%,交易所市场参与主体及行业更加多元化,领先者优势明显;银行间市场的前十大发起机构的发行规模占比为79.28%,呈现出较强的头部效应。其中,远东租赁、越秀租赁、中航租赁均发行了较大规模的企业ABS和ABN/ABCP产品,在交易所市场及银行间市场均具备丰富的产品发行经验及较强的融资能力。

(三)租赁物情况

2024年1-7月,融资租赁ABS入池资产涉及的租赁物结构有所调整,机械设备的租赁投放有所提高,融资租赁公司逐步回归“融物”本源。

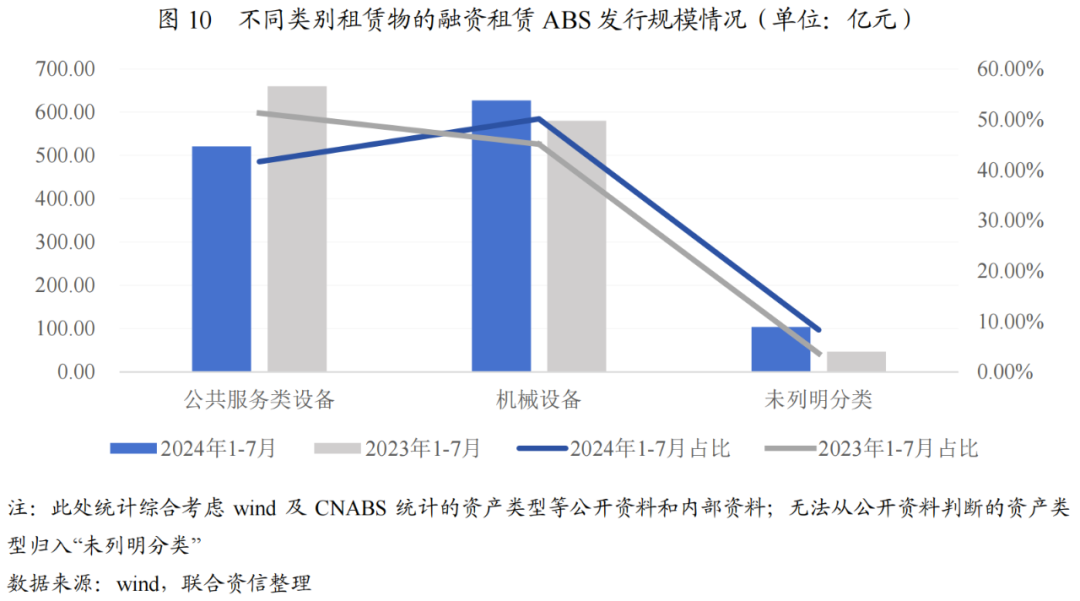

受地方政府债务相关政策影响,2024年1-7月,入池租赁物为公共服务类设备的资产证券化产品发行规模整体呈波动下降趋势。受益于租赁公司回归服务实体经济的相关政策引导,机械设备类2作为租赁物的租赁投放规模有所提高,与2023年同期相比,2024年1-7月租赁物为机械设备类的发行规模占比由45.09%提高至50.08%,公共服务类设备的发行规模占比由51.26%下降至41.63%。

(四)发行利率

中国经济继续保持稳定复苏态势,叠加市场流动性相对充裕带来的债券市场利率下行,2024年1-7月,融资租赁ABS的AAAsf、AA+sf、AAsf级别优先级证券平均发行利率分别为2.75%、4.06%、4.95%,分别较去年同期下降92bps、111bps、15bps,融资租赁ABS的发行利率呈现明显下行趋势。

2024年1-7月已发行的融资租赁ABS证券级别集中分布于AAAsf和AA+sf,预期期限集中分布于2年期及以下。对于AAAsf级别证券,各期限AAAsf级别优先级证券发行利率处于1.87%~4.50%之间,平均利差(以中债中短期票据收益率为基准,下同)51bps,其中,1年期及以下产品平均发行利率为2.52%,较去年平均水平下降79bps;1~3年期产品平均发行利率为2.90%,较去年平均水平下降95bps。对于AA+sf级别证券,各期限AA+sf级别优先级证券发行利率处于2.64%~6.00%之间,平均利差为179bps,其中,1~3年期产品平均发行利率为4.10%,较去年平均水平下降106bps。

(五)增信方式

从增信方式看,母公司/股东增信(统称为关联方增信)仍占主导,大部分产品的外部增信仍依赖母公司或股东方提供的信用支持。

2024年1-7月,引入外部增信方式的融资租赁ABS发行规模占比为97.32%。其中,关联方增信占比50.67%,原始权益人自身增信占比43.87%,第三方专业机构担保占比2.78%。从增信主体信用等级来看,综合企业融资需求的成本考量以及准入门槛,增信主体信用等级仍以高级别为主,增信方信用等级为AAA和AA+占比分别为86.23%和10.14%。

(六)首次评级情况

从优先级证券首次评级级别来看,一方面多重增信措施显著提升了证券评级,另一方面大多数投资人严格的准入门槛要求使得低级别优先级证券难以发行,融资租赁ABS仍以高信用等级为主。2024年1-7月,AAAsf级和AA+sf级的优先级证券规模合计占比93.98%,其中,AAAsf级证券占比同比上升,主要与发行主体信用质量提升、增信措施加强等因素有关。

三、存续期资产表现情况

(一)资产质量表现

由于小微租赁ABS和对公租赁ABS的基础资产特征存在较大差别,这两类ABS在存续期间的资产表现仍有一定差异。

小微租赁ABS的资产池通常由数百至数千笔小额租赁资产组成,单笔资产入池金额相对较小,因此,资产池具备较高的分散度,回款现金流也较为均匀。存续期间,一方面,资产池规模随着单笔资产逐期还款而减小,小微租赁ABS的资产池集中度在存续期间变化不大;另一方面,小微租赁ABS虽然承租人信用水平相对较低,但资产池较为分散,使得存续期内单户承租人的逾期对资产池整体表现影响较小。因此,存续期间,小微租赁ABS的资产整体信用质量相对稳定。随着剩余期限的缩短,资产池风险敞口逐渐降低,小微租赁ABS的资产质量通常能有一定的提升。

对公租赁ABS通常由100笔以内的大额租赁资产构成,资产池中单笔资产占比可能在10%以上,因此,对公租赁ABS的资产池分散度较低且可能受到单笔资产表现的显著影响。存续期间,部分租赁资产到期可能导致对公租赁类ABS资产池集中度显著上升;或高/低信用质量的资产到期,导致存续资产池的资产信用质量有所下降/提高,使得对公租赁ABS的资产质量并不完全随着产品剩余期限的缩短而提升。由于单笔或几笔资产的存续与否直接影响资产池的整体表现,存续期内对公租赁类ABS的资产质量变化存在分化。

(二)级别迁徙情况

根据2024年1-7月交易所和银行间融资租赁ABS样本中获取的跟踪评级数据,全部528只优先级和中间级证券兑付情况良好,跟踪级别未出现下调情况。截至本年7月末,在首次评级AA+sf(含)及以下的66只证券中,共34只证券(占比为51.52%)的跟踪级别涉及“调高”,级别调高的原因主要包括:剩余资产整体资信水平有所提升;超额利差累积形成了较高的超额抵押,使剩余优先级证券获得的信用支持提升;资产池剩余期限缩短,使得资产池现金流不确定性降低;增信机构资信水平提升等。具体级别变化情况如下表所示。

四、总结与展望

(一)2024年融资租赁ABS市场主要特点总结

2024年1-7月,融资租赁ABS市场呈现出多方面的积极变化,原始权益人/发起机构数量保持稳定,市场活跃度保持;小微租赁资产、机械设备类租赁物占比上升,反映了融资租赁业务对实体经济的支持和产业升级响应。受益于宏观经济稳定和充裕的流动性,融资租赁ABS的发行利率整体下行,特别是高级别优先级证券融资成本显著降低。2024年1-7月,51.52%的AA+sf(含)及以下证券涉及级别上调,无证券级别下调情况,融资租赁ABS产品表现稳中向好。

(二)市场发展趋势与展望

在对城投平台融资监管趋严背景下,融资租赁公司业务规模持续收缩,且面临较大的业务转型压力。平台类、弱处置性租赁物的租赁资产作为入池资产发行ABS的难度加大,融资租赁ABS的基础资产供给量或有所不足,预计短期内将限制融资租赁ABS发行规模的增长。头部综合类融资租公司因其业务多元化将延续ABS发行的优势地位,在平台类资产发行受限的情况下,可以将产业类、小微类资产用于ABS产品的发行,融资租赁ABS市场的产品结构或将持续调整,小微租赁ABS的占比或将持续提升,而以平台类资产为主的对公租赁ABS的占比预计进一步下降。同时,发行人结构也将发生变化,平台类业务为主的租赁公司发行量或将继续下降,综合类租赁公司发行量或将保持相对稳定。

考虑到对公租赁ABS中平台类业务已具备一定规模,需警惕尾部区域平台类资产信用风险的释放对对公租赁ABS资产表现的影响。小微租赁ABS因资产分散性高、资产表现稳定的特点有望吸引投资人的青睐。

政策鼓励下,绿色低碳、科技创新及普惠金融类租赁业务将成为重要发展方向,创新型产品将继续涌现。此外,融资租赁ABS信息披露逐渐规范化、透明化将有利于投资者价值判断,保护投资者权益,促进融资租赁ABS产品的良性发展。

[1]融资租赁ABS:包含交易所及银行间融资租赁资产证券化产品,市场发行统计中未将租赁公司的汽车金融资产纳入统计范围。

[2]机械设备类主要包括工程机械、医疗设备、农业设备、电力设备和环保专用设备等,具备一定的处置回收价值。

上一篇 资金市场日评