作者:南海农商银行 李江 唐海婷

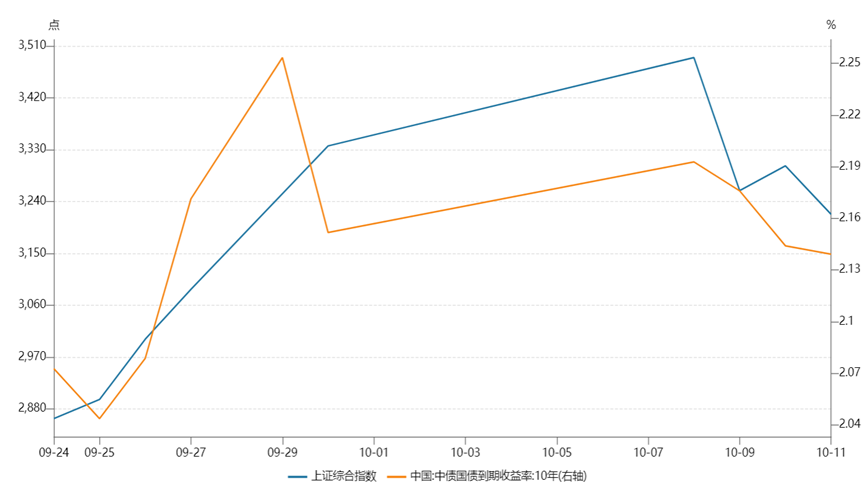

随着9月底央行等三部委的联合新闻发布会以及政治局会议的召开,市场预期得到显著提振。在一系列超预期的政策推动下,上证指数一路高歌上破3600点。然而,股债跷跷板效应之下,债券市场却遭遇较大的压力,收益率出现明显的上行趋势,尤其是信用债市场,其回调幅度更为显著。从09月25日至10月10日,10年国债回调13.23bp,30年国债回调20.26bp,3年AAA城投债回调32.25bp,3年AA城投债回调46.25bp,5年AAA-二级资本债回调41.58bp。

一、 当前固收产品赎回现状

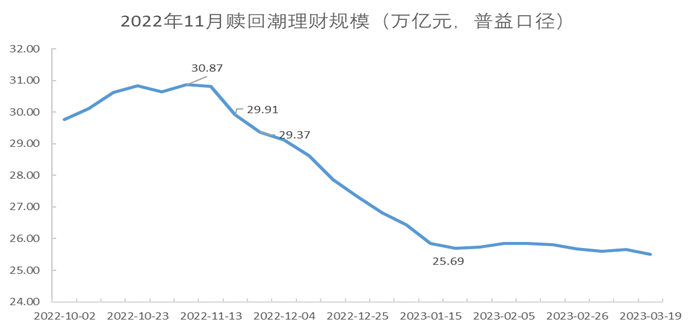

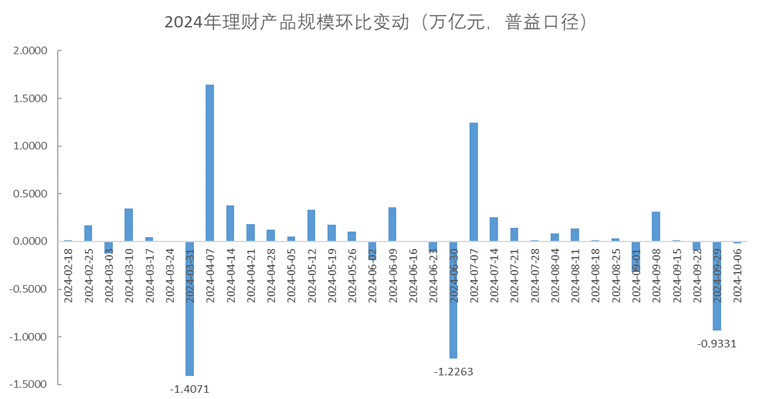

目前债市赎回压力尚在可控范围之内。一是从规模上来看,回顾2022年11月赎回潮发生首周内,理财规模下降8947万元,随后规模持续两个月下降至25.69万亿元,总体下降了5.18万亿元。本轮9月最后一周理财规模下降9634亿元,下降规模虽略超2022年11月赎回潮首周,但考虑有叠加季末存款回表影响,同时与今年第一、二季度末的规模下降相比显得较为温和。

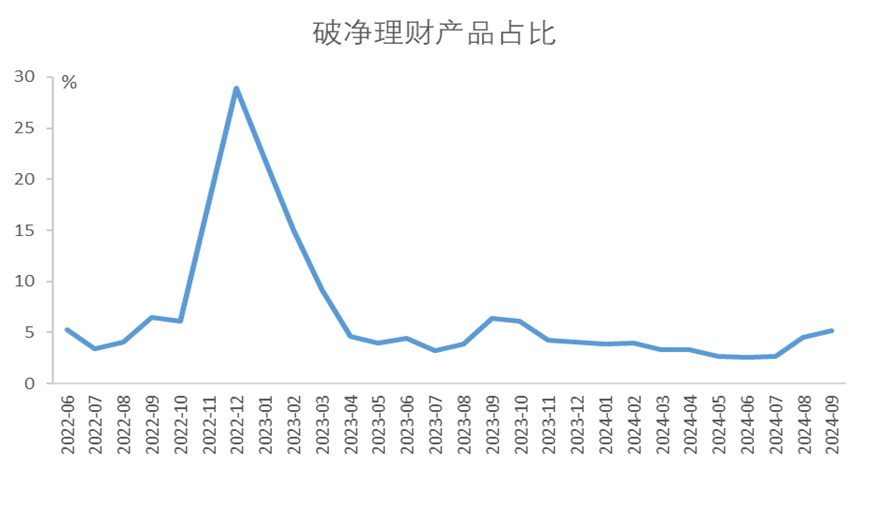

二是从破净产品占比上来看,9月末占比为5.17%,虽有抬头趋势,但仍远小于2022年末赎回潮的29%。

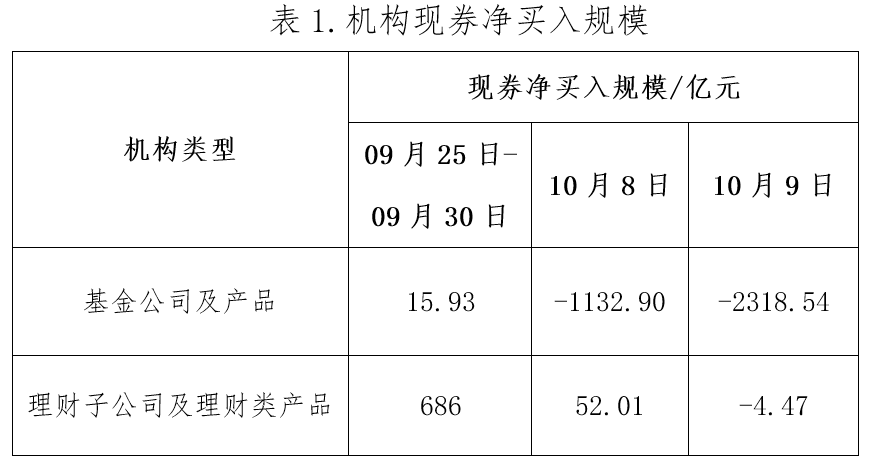

赎回压力或更多聚焦在基金。从现券买卖数据来看,节前基金和理财仍净买入债券。因节前股市不断上涨且国庆期间港股表现较好,节后股市上涨预期不断累积,跷跷板效应之下,基金或被大幅赎回。节后两个交易日内,基金持续大幅净卖出债券或以应对赎回压力。反观理财在此期间内,并未出现明显净卖出。详细数据见下表:

二、本次赎回潮的起因

此次债市在一系列利好政策出台后出现快速调整,同时市场对后续增量政策以及经济基本面改善的预期也增强,上证指数出现较大较快的增长。

与2022年底赎回潮对比,当时在防疫优化和地产支持政策出台后,经济基本面的预期发生重大变化,债券市场交易的底层逻辑发生了改变。债市持续大幅调整导致理财大规模“破净”形成负债端的恐慌赎回。而此次固收类产品遭到赎回主要受“股债跷跷板”影响,固收类产品赎回后主动流向股市导致。其次,目前固收类产品绝对收益也处于历史低位,性价比较低。

三、 与2022年的异同

(一)相同之处:政策刺激引发赎回潮

回顾2022年9月底债市,触发因素在于9月底央行等四部门集中出台三项地产放松政策。11月起,地产“三支箭”逐步明确,以及防疫二十条为代表的防疫政策优化等,政策转向超出市场预期。

2022年原本股债同频波动,表现出明显的“股债跷跷板”现象,股市下跌,债市收益下行等。10月末开始,政策转向,债市收益大幅上行,权益市场上涨,10年期国债收益率在11月内快速上行24bp,并于12月6日突破2.9%创下年内2.92%的收益率高点,上涨幅度8.96%;上证指数从2900点上涨到3200点,涨幅10.34%。下图是2022年10年期国债和上证指数走势:

本轮债市回调的触发因素为9月24日国新办召开新闻发布会,中国人民银行行长潘功胜、国家金融监督管理总局局长李云泽、中国证券监督管理委员会主席吴清介绍金融支持经济高质量发展有关情况。

在降准、降存量房贷利率、地产等众多利好政策下中国股市开始飙涨。截止到2024年10月10日,短短几个交易日上证指数从2748飙升到3302点,涨幅20.16%;债市出现明显的大跌,10年期国债从2.04%上涨到2.14%,30年期国债从2.15%上行到2.36%,最高到2.435%,涨幅9.77%。表现出明显的股债跷跷板现象。

总的来看,两轮赎回潮相同之处在于均是由于众多利好经济政策出台引发市场对基本面预期改变,市场风险偏好迅速切换之下,债市资金被“抽水”引发流动性危机导致债市大幅回调。

(二)不同之处

1、本轮赎回潮更多以基金为主导

从机构来看,本轮赎回压力主要在基金公司。本轮减持主要来自基金,9月24日至10月10日基金合计减持现券超3400亿元。而理财子公司及理财产品在本轮赎回中净增加近700亿元。

本轮基金减持主要对象是信用债和银行二永债,而上一轮公募赎回过程中利率债和信用债都有较大幅度减持。本次赎回潮减持主体是基金,10月初上行幅度最为剧烈的两个交易日内,基金累计减持723亿元,且第二个交易日减持规模较前一日几乎翻番;净减持以二永为主的“其他”877亿元,因二永等流动性较好,净减持规模占比更高。相对于上一轮公募主导的减持,本轮在券种上更为集中。

2、本轮赎回潮机构抗回撤和应对风险能力增强

在经历过历史上几次大赎回之后,基金公司及理财子公司在产品的资产准入和流动性风险管理有较大改善,应对大额赎回事件有经验,提早防范风险意识较强。

同时,本轮债券调整时间较快,散户反应时间短,且破净率不高,未形成负反馈。叠加在经历了本轮大牛市后产品整体浮盈较厚,抗回撤压力较强。

四、对债市的影响

本轮赎回潮对债市影响可控。目前固收类产品底层配置的资产低波动占比较大,净值管理能力明显提高。我们测算9月24日至10月10日样本理财产品的最大回撤为0.13%、破净率约为5%,均远低于2022年底(最大回撤1.08%,破净率28%),与理财在资产配置上增加存款、信托等低波资产占比有关,预计应对本轮债市回调的安全垫较厚。

其次,本轮调整与2022年底相比,无论是产品浮盈还是低波角度都有优势,能在更大程度上抵御市场回撤。

第三,本轮债市调整时间较短、幅度较大,等市场反应过来后债市的收益率已处于具有吸引力点位。30年国债最高收益回到2.435%。对银行自营机构而言,与2.95%的房贷进行对比计算,在仅考虑税收成本和资本占用成本的情况下,2.95%的房贷利率的综合收益率低于30年国债的综合收益。

因此,本轮债市在快速调整之后,短期遭受到冲击,各期限债券普遍上行20BP左右后债券市场回归理性,整体冲击有限,冲击力度远不及2022年底的赎回潮。

五、后市展望

股债跷跷板现象并非总是成立。如果是基本面变化驱动,则一般会呈现出股债跷跷板,这主要是由于企业盈利和利率之间正相关。但如果是资金面驱动,即宽松的流动性驱动,则往往会出现股债双牛的格局。从今年政策来看,主要是货币政策宽松,降息降准落地等都是带动流动性宽松的政策,因而更可能是股债双牛,而非股债跷跷板。因此,从资金分流来看,主流投资债市的资金也难以大规模进入股票市场,短期存在冲击,中期依然需要基本面支撑。

对于当前基本面来说,经济复苏需要宽松的货币政策支持,利率不宜过高。从高频数据来看,当前居民消费修复有限,商品房销售未见明显好转。此前并未发生过利率先上升而经济企稳的状况。

市场表现来看,历史不会简单重复,但总是大体相似。过往每轮赎回潮中,各类债券总是表现出相似的规律,以2022年11月的赎回潮作为参考来看:

(一)回调阶段

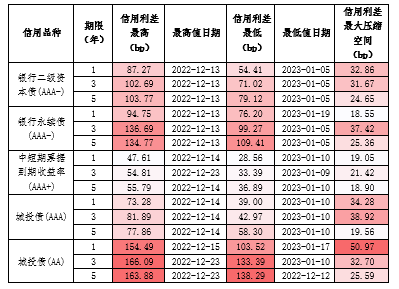

1、调整速度来看,二永债的反应最为迅速,随后信用债由高等级至低等级的路径一路传导。

2、调整幅度来看,等级越低或期限越长的债项回调幅度越深。

(二)修复阶段

2022年12月,在监管及时地介入和 “弱现实”之下,市场开始止跌并逐步进入修复阶段。

1、二永债领先于信用债进入修复阶段,且基本同步于利率债,其次高等级信用债滞后1天之后迅速跟上行情反转,低等级城投债则明显滞后。

2、修复幅度来看,中短端3年内可压缩空间较深,可考虑优先介入中短端。

表2.2022年11月赎回潮信用债信用利差变动

对于交易盘而言,如赎回潮开始缓和,观察基金由净卖出转为净买入等,可以根据利差的大小买入,先买入利差较大的二永和城投,先短后长等顺序。

对配置盘而言,从性价比角度看,2.3%左右的10年国债已经不错。去年下半年10年国债反复在2.5%-2.6%“磨底”,当前政策利率较去年已经下调30BP,MLF利率今年合计下降了50BP。如果10年国债利率调整至2.25%-2.3%附近,配置盘可以积极介入。